M&Aアドバイザリー Mergers&Acquisitions

M&A(第三者承継)をお考えの方へ

-

M&Aの概要 OVERVIEW

M&A は昨今、下記の3 パターンで行われることが多く、当社では全てのパターンをご支援することができます。

-

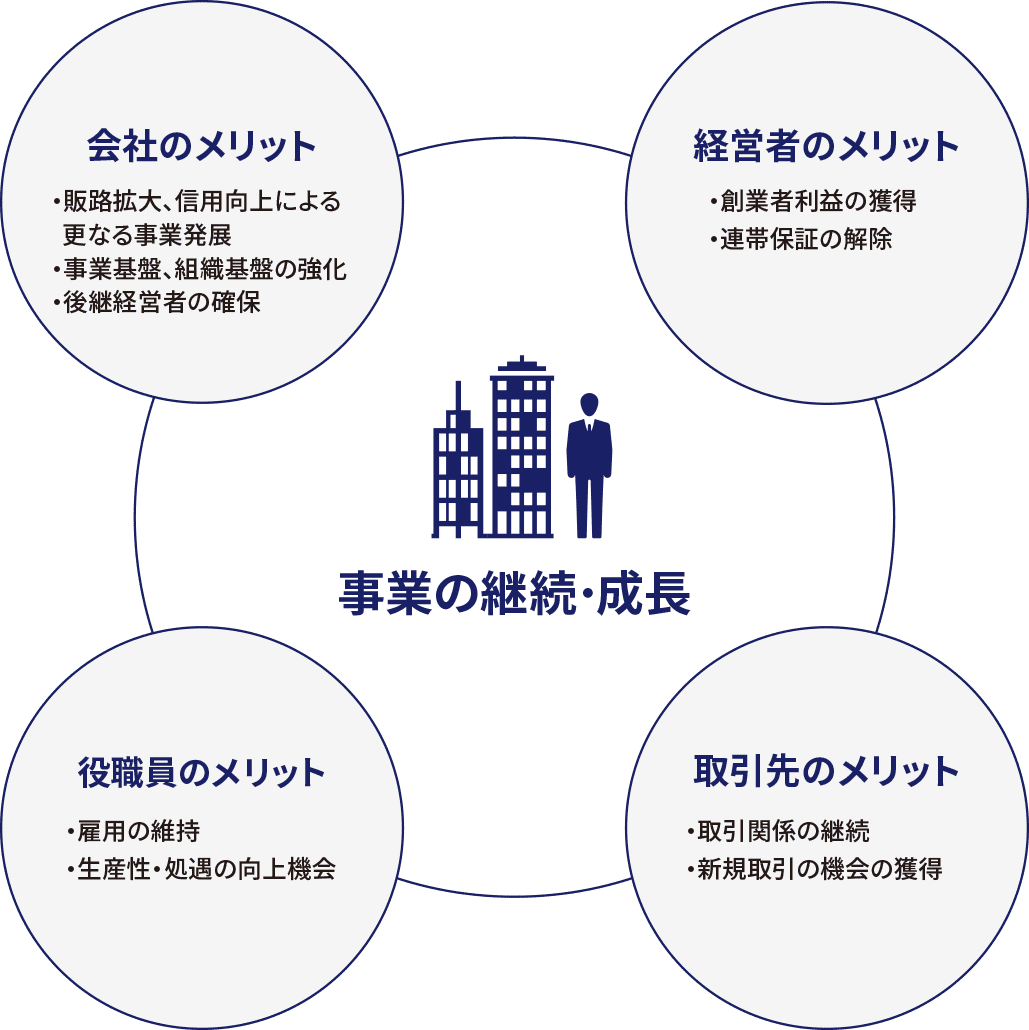

1)事業承継型M&A

50代から70代の経営者が「事業承継」「事業の継続」「従業員の雇用継続」を目的として行うM&Aです。 -

2)事業成長型M&A

30代~50代の経営者が「事業成長を加速」させることを目的として行う一部資本提携も含めたM&Aです。 -

3)業界再編型M&A

再編・統合・提携が進む業界の経営者が、主に「スケールメリットの追求」を目的として行うM&Aです。

-

-

当社が大事にしている視点 PHILOSOPHY

01 情報力

地域密着&地域金融機関・士業との連携などによる地場人脈と、M&A仲介会社としての広域人脈のバランス

当社は、地場に根差すからこその、首都圏大手M&Aコンサルティングファームとは異なる企業情報を保有しています。各コンサルタントが“いち住人”として地域経済を身をもって体験し、日々のネットワークから情報を入手しています。また、地域に留まらず全国各地に飛び回り、最新の情報を、様々な企業と直接やり取りすることで日々更新しています。経営者と同じ目線に近づくため、幅広い情報収集と発信に努めています。

02 専門力

士業・専門家としての専門性・独立性・中立性と、

M&A 会社としてのネットワーク・フットワーク

当社は、「売買の成立」を目的としたご提案をすることはありません。事業承継を検討する際、各パターンによるメリット・デメリットをしっかり比較検討します。

また、当社メンバーはM&Aだけではなく、会計士、税理士、事業会社の財務責任者、金融機関、国家公務員等、様々な実務を経験しています。専門家集団としての知見と独立性・中立性を活かして、経営者に最大限のメリットが得られるご提案を目指します。

03 柔軟力

想いに寄り添い、形にする

当社自身もベンチャー企業として、チャレンジスピリッツを大事にしています。だからこそ、お力になれる仕事があると考えています。複雑なスキーム・小規模・株主の分散等、一見「複雑」「長期間」「難しい」案件にも積極的に取り組みます。今まで培ってきた知見を最大限活かし、少しでも経営者のお役に立つ情報提供やアドバイスをしたいと願っています。売上規模、業種、事業ステージを問わず、お気軽なご相談に対応しています。

04 人間力

各コンサルタントが地域に根差して活動

各コンサルタントが地域で生まれ育ち、地域企業のお役に立ちたいという素直な想いを持って、顧客本位の対応を心掛けています。地元経済団体にも加入し、変化の激しい時代において、地域経済の成長と永続を支える力になるべく、活動しています。

譲渡までの流れ FLOW

当社にご依頼いただいた場合、以下のスケジュール・報酬となります。原則「着手金なし」「成功報酬型」の報酬体系であり、基本合意の締結まで、報酬をいただくことはありません。案件に応じてお見積書を提示します。スケジュールとしては、凡そ6か月~9か月(アドバイザリー契約の締結から決済まで)でクロージングを迎えています。短い場合で3か月半といったケースもありますが、譲渡企業様のご要望に合わせて、十分に準備・検討した上で、M&Aを進めてまいります。

-

準備段階

1〜3ヶ月 -

STEP.1個別相談

貴社の事業内容・譲渡の目的・希望条件等についてヒアリングし、M&Aの実現可能性・株価等についてアドバイスを行います。

STEP.2アドバイザリー契約の締結

当社にM&Aをご依頼いただける場合、三者間の契約(貴社・貴社株主・当社)を締結します。契約後、貴社から受領した資料に基づき、候補先へ打診するための資料を作成します。

-

探索・交渉段階

1〜3ヶ月 -

STEP.3買手候補先の探索

M&Aの譲受先となる買手候補をリストアップし、情報管理に細心の注意を払いながらアプローチします。

STEP.4トップ面談の実施・意向表明書の受領

双方をよく知る場として、買手候補先の経営陣と面談を設定します。

買手候補からM&Aの意向がある場合、基本条件が記載された意向表明書を受領します。

-

契約段階

1〜3ヶ月 -

STEP.5基本合意契約の締結中間金

条件調整の結果に基づき、仮契約となる基本合意契約書の草案を作成します。これは買手候補先との契約となります。

STEP.6買収監査(デューデリジェンス)の実施、利害関係者への説明、最終条件交渉

財務等の買収監査を受けます。事前の資料準備や質問対応についてお手伝い致します。買収監査の結果を受け、利害関係者への説明や最終的な条件の調整についてもご支援します。

STEP.7最終契約の締結、クロージング(決済)成功報酬

最終契約書の草案を作成し、買手候補との契約締結まで、手続き面を含めて確実に対価の授受が行われるようにご支援します。

報酬体系表

| STEP | 名目 | 備考 |

|---|---|---|

| 1〜4 検討段階 | 着手金・情報提供料 | この段階では、報酬をいただくことはありません。企業概要書(匿名版・詳細版)等を通じて、M&A可否を検討いただきます。 |

| 5 基本合意 | 中間金 | 内金としていただきます。 (※最低額は200万円(税抜)です。) |

| 6 買収監査 | デューデリジェンス費 | 譲渡企業様の場合、特に発生しません。 譲受企業様の場合、別途追加で発生します。 ※M&A仲介の場合、利益相反があるため、当社では対応できません。 |

| 7 クロージング |

成功報酬(レーマン方式)

~5億円以下の部分 5% |

譲渡企業様は原則レーマン方式を採用しています。 【例】譲渡価格が10億円の場合 (1)5億円 × 5%=2,500万円 (2)(10億円 - 5億円)× 4%=2,000万円 (3)(1) + (2) = 4,500万円(報酬総額)(税抜) 成功報酬は(3)から内金である中間金を引いた金額となります。 ※譲受企業様は、固定額を採用するケースが多いです。 |

M&A仲介だけではなく、売手企業・買手企業それぞれのFA(ファイナンシャル・アドバイザリー)にも対応しています。

最低報酬額

・上記報酬体系とは別に、案件ごとに最低報酬を設定しています。各案件の事業内容・財務内容・取引の性質に応じて個別に決定いたします。

ご注意事項

・上記報酬体系(全て税抜)を原則としますが、別途見積りとなる場合があります。

・譲渡価格には、役員退職慰労金と役員借入金を加算して計算します。

・スキームに応じて、別途費用が発生することがあります。

・詳細な財務調査や不動産鑑定をご希望される場合や、特に急な出張を要望される場合、実費をご負担いただくことがあります。

・依頼者に事前の確認なく、報酬及び実費が発生することはありません。

・契約書草案については、譲渡企業・譲受企業それぞれの顧問弁護士等にご確認頂きます。