中小企業M&Aについて解説!中小企業の経営戦略としてのM&A

中小企業にとってM&Aは、もはや大企業だけの経営手法ではありません。後継者不在や経営者の高齢化、人材不足といった構造的な課題を背景に、中小企業の経営戦略としてM&Aを活用する動きが全国的に広がっています。

一方で、「自社の規模でM&Aは現実的なのか」「事業承継以外にも活用できるのか」「業種や業績によって考え方は変わるのか」といった疑問を持つ経営者も少なくありません。

本記事では、中小企業M&Aが注目される背景を整理した上で、中小企業の経営戦略としてM&Aをどう捉えるべきかを解説します。

目次

中小企業の定義とは?

中小企業M&Aを考えるうえで重要なのは、「どの規模・業種が対象になるのか」を正しく理解することです。まずは中小企業基本法に基づく定義を整理します。

「中小企業」は中小企業基本法第2条第1項において定義づけられています。同法同項では「中小企業」と「小規模事業者」を定義しています。具体的な定義は以下のとおりです。

| 業種 | 中小企業 (以下のいずれかを満たすこと) |

小規模事業者 | |

| 資本金の額又は 出資の総額 |

常時使用する 従業員の数 |

常時使用する 従業員の数 |

|

| ①製造業、建設業、運輸業、その他の業種(②~④を除く) | 3億円以下 | 300人以下 | 20人以下 |

| ②卸売業 | 1億円以下 | 100人以下 | 5人以下 |

| ③サービス業 | 5,000万円以下 | 100人以下 | 5人以下 |

| ④小売業 | 5,000万円以下 | 50人以下 | 5人以下 |

M&Aの実務では、これらの定義を踏まえつつも、企業の実態や業界特性を重視して判断されるケースが多く、中小企業であるかどうかがM&Aの可否を直接左右するわけではありません。

中小企業庁の公表資料によると2016年時点で中小企業・小規模事業者の数は357.8万者となっており、全体の99.7%となっています。うち小規模事業者の数は、304.8万者であり84.9%となっています。

日本企業の大企業が占める割合は0.3%ということからも、中小企業においてM&Aが活用されるということは、M&Aのコモディティ化(一般化)が進んでいるということであり、中小企業M&A市場が増大することで、今後、益々その傾向は加速するものと思われます。

中小企業M&Aが注目される理由・背景

中小企業M&Aが注目される背景の一つは、日本における事業承継の課題です。

帝国データバンク「全国企業「後継者不在率」動向調査(2020年)」によると、日本企業の後継者不在率は65.1%であり、日本の社長の平均年齢は59.9歳となっています。

事業承継には、大きく分けて①親族内承継、②従業員承継(MBO)、③第三者承継(M&A)の3つの方法があります。 それぞれに特徴があり、企業の状況や経営者の意向によって適した選択肢は異なります。

親族内承継は、従来から最も一般的な方法とされてきましたが、近年では世代間の価値観の違いや、後継者自身が事業を引き継ぐことに消極的であるケースも増えています。 結果として、以前ほどスムーズに進まない事例も少なくありません。

従業員承継(MBO)は、社内に経営を理解した人材がいる点が強みですが、株式取得に必要な資金調達や、経営者としての覚悟・責任を引き受けられるかが大きなハードルとなります。

これらに対し、第三者承継であるM&Aは、後継者問題を解決しながら、事業や雇用を次世代へ引き継げる手法として注目されています。 特に中小企業においては、事業承継と経営戦略を同時に考えられる選択肢として、現実的な手段になりつつあります。

関連記事:M&Aによる事業承継とは?第三者に事業を引き継ぐメリットを解説

中小企業M&Aのメリット(買手企業の視点)

M&Aで会社を取得する側にとってのメリットは多岐にわたりますが、中小企業M&Aにおいて特に重要となる視点は、人材、取引関係、時間の3点です。

まず人材の面では、採用市場が厳しさを増す中、即戦力となる人材や熟練した技術者を一括で確保できる点が大きな価値となります。特に専門性の高い業種では、このメリットがM&A検討の決め手となることも少なくありません。

次に取引関係については、既存の顧客や仕入先、外注先との関係性を引き継げる点が挙げられます。新規開拓に時間をかけず、事業を安定的に拡大できることは、中小企業にとって大きな利点です。

さらに時間の観点では、ゼロから新規事業を立ち上げる場合と比べ、事業基盤を短期間で獲得できることがM&Aの強みです。市場環境の変化が激しい現代において、スピード感は経営判断に直結する重要な要素となっています。

関連記事:中小企業にも有効!M&Aで企業買収するメリットとシナジー効果

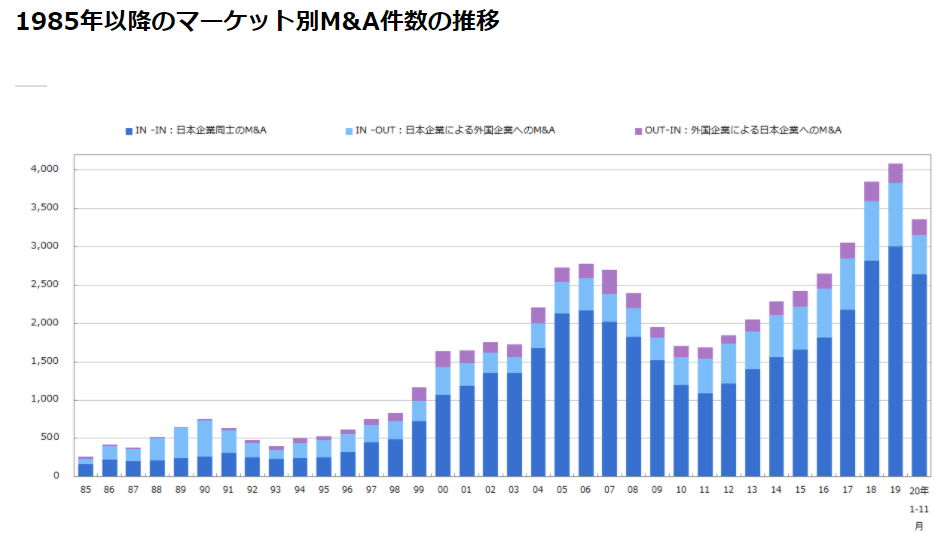

1985年以降のマーケット別M&A件数の推移

株式会社レコフが提供している「グラフで見るM&A動向」や、2018年版中小企業白書に掲載されたデータからもM&A市場全体の成長や、中小企業M&Aの増加が確認できます。

こうした動きを客観的なデータで見ると、中小企業M&Aが一過性のトレンドではなく、市場全体の構造変化であることが分かります。

出典:株式会社レコフ:「グラフで見るM&A動向」

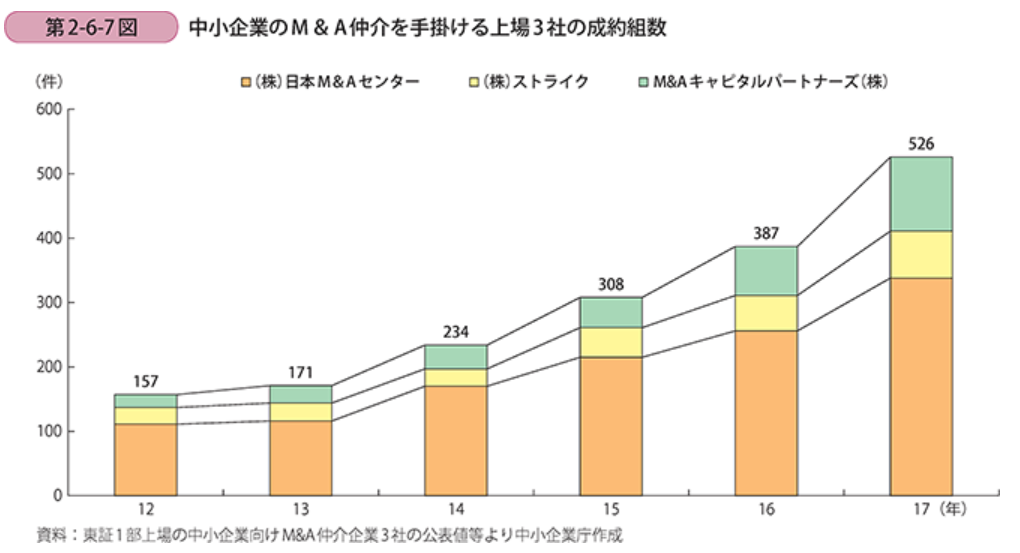

中小企業のM&A仲介を手掛ける上場3社の成約組数

出典:中小企業庁「2018年版中小企業白書」

また、ITの普及等により、市場が急激に変化する時代となったため、この市場の流れにキャッチアップしていくための手法としてもM&Aは有効です。

ベンチャー・スタートアップといった出口戦略(IPO又はM&A)を前提として急激な成長を遂げるビジネスも出現し、M&Aはより一般的な経営手法として注目されています。

中小企業M&Aの流れと進め方【初心者向け】

一般的な中小企業M&Aの流れは以下のとおりです。

ソーシング(情報収集)

「会社を事業承継したい」「株式を売却したい」「M&Aで会社を取得したい」等の情報を集めることから始まります。

売手企業にとっては、経営者自身がどういう事業承継や株式の売却を目指すかを検討・情報収集するフェーズです。買手企業にとっては、自社の経営戦略と照らし合わせ、どのような企業を取得すべきかを検討し、実際にそういった会社があるかどうかの情報を収集する段階となります。

マッチング(適合)

買手企業、売手企業双方のニーズがマッチしたタイミングで経営者同士の面談や、買手企業からの意向表明を受け、売手企業がどのような意向があるか等、具体的な交渉が行われます。マッチングが成立すると、双方が基本合意する流れになります。

エグゼキューション(実行)

エグゼキューションとは、M&Aを実際に成立させるための実行フェーズを指します。 この段階では、買手企業によるデューデリジェンス(DD)が行われ、売手企業の実態を多角的に確認します。

デューデリジェンスでは、財務状況の確認が中心となりますが、それだけに留まりません。 法務・労務・契約関係なども含め、M&A後に想定されるリスクを洗い出すことが目的となります。

調査結果によっては、当初想定していた企業価値や株式価額が見直されることもあり、条件交渉に影響を及ぼすケースもあります。 そのため、このフェーズでは専門的な知識と冷静な判断が求められます。

すべての調整が整った後、最終契約の締結へと進み、M&Aは正式に成立します。 中小企業M&Aでは手続きが複雑になりやすいため、専門家の支援を受けながら進めることで、円滑な実行が可能となります。

業種・規模・財務状況で変わる中小企業M&Aの視点

日本企業の99.7%が中小企業であるということからも、一口に中小企業といっても様々です。規模の大小もあれば、業種によりM&Aで重視する視点も異なります。

例として、当社案件の中でも建設業関連のM&Aで必ず論点になるのは「人材の確保」です。職人の数が激減し、高齢化が進んでいるという建設業の深刻な課題を背景とした中小企業M&Aが行われるケースが目立ちます。

中小企業のM&Aを検討する場合、売手企業の業績によっても異なります。中小企業の全てが必ずしも、営業黒字・資産超過という健全な財務状況であるとも限りません。債務超過企業のM&Aの場合は、債権者調整が必要ないわゆる再生型のM&Aとなります。

資産超過であり、営業赤字の企業をどう評価すべきか、適正な価格はいくらか等、考える視点は様々です。こういった多岐に渡る中小企業M&Aをどのように捉え、活用するかが、地域経済に求められています。

中小企業M&Aでは、画一的な評価軸ではなく、業種特性・人材構成・財務状況を踏まえた個別判断が不可欠です。こうした視点を持てるかどうかが、M&Aを成長戦略として活かせるかを左右します。

おわりに

本記事では、中小企業M&Aが注目される背景や市場動向、一般的な進め方に加え、業種・規模・財務状況によって異なる中小企業M&Aの考え方について解説しました。中小企業にとってM&Aは、事業承継の手段にとどまらず、経営戦略の一つとして活用できる選択肢となりつつあります。

実際に、後継者募集や人材不足といった課題を背景に、行政による事業承継支援策の整備も進んでおり、中小企業M&Aを取り巻く環境は今後さらに変化していくことが予想されます。こうした動きを踏まえ、M&A市場の拡大を自社の成長にどう結びつけるかが、経営者にとって重要なテーマとなります。

中小企業M&Aは、企業ごとに前提条件や論点が大きく異なるため、早い段階から専門家と情報共有し、自社にとって適切な選択肢を整理しておくことが重要です。

検討段階での悩みがある場合は、信頼できる税理士・公認会計士・M&A仲介会社などの専門家に相談しながら、中長期的な経営戦略の一環としてM&Aを検討することをおすすめします。

- 広島県M&A事例01|広島の内装建材メーカーM&A事例|ネット販売と製造技術を融合した成長戦略

- 広島県M&A事例02|不動産・フード・福祉の多角化を加速|みどりホールディングスのM&A活用事例

- 広島県M&A事例03|川口建工×福永建設工業|建設業の後継者不在を解決した事業承継と成長戦略

クレジオ・パートナーズ株式会社広島を拠点に、中国・四国地方を中心とした地域企業のM&A・事業承継を専門に支援しています。資本政策や企業再編のアドバイザリーにも強みを持ち、地域金融機関や専門家と連携しながら、中小企業の持続的な成長と後継者募集をサポート。補助金や制度活用の知見を活かし、経営者に寄り添った実務的な支援を提供しています。 URL:https://cregio.jp/

M&A・事業承継について、

お気軽にご相談ください。