赤字企業・債務超過でもM&Aは可能?コロナが地方中小企業に与えた影響

新型コロナウイルス感染症は、地方の中小企業にも深刻な影響を及ぼし、減収・減益や営業赤字に陥る企業が急増しています。急激な市場変化に対応できず、資金繰りや財務状況が悪化するケースも多く、事業承継の先送りや廃業リスクの高まりが地域経済に課題を投げかけています。

こうした環境下で、注目されているのが赤字企業のM&A(再生型M&A)です。コロナ禍で財務が悪化した企業に対し、第三者承継を活用して事業を存続させる動きが全国的に広がっています。本記事では、コロナが地域企業の事業承継やM&Aにどのような影響を与えるのかを、専門家視点からわかりやすく解説します。

目次

記事のポイント

- コロナ禍で地域でも減収減益の企業が増える見込み。債務整理を伴うM&Aの増加も。

- 債務超過企業でも事業の価値を見極める必要があるため、月次で事業計画を作成する。

コロナで急増する赤字企業のM&A需要

広島県の帝国データバンクによる「新型コロナウイルス感染症に対する企業の意識調査(2020年9月)」によると、69.2%の企業が「既にマイナスの影響がある」と回答。さらに58.1%が減収減益を見込むなど、地方経済にも広範な影響が及んでいます。

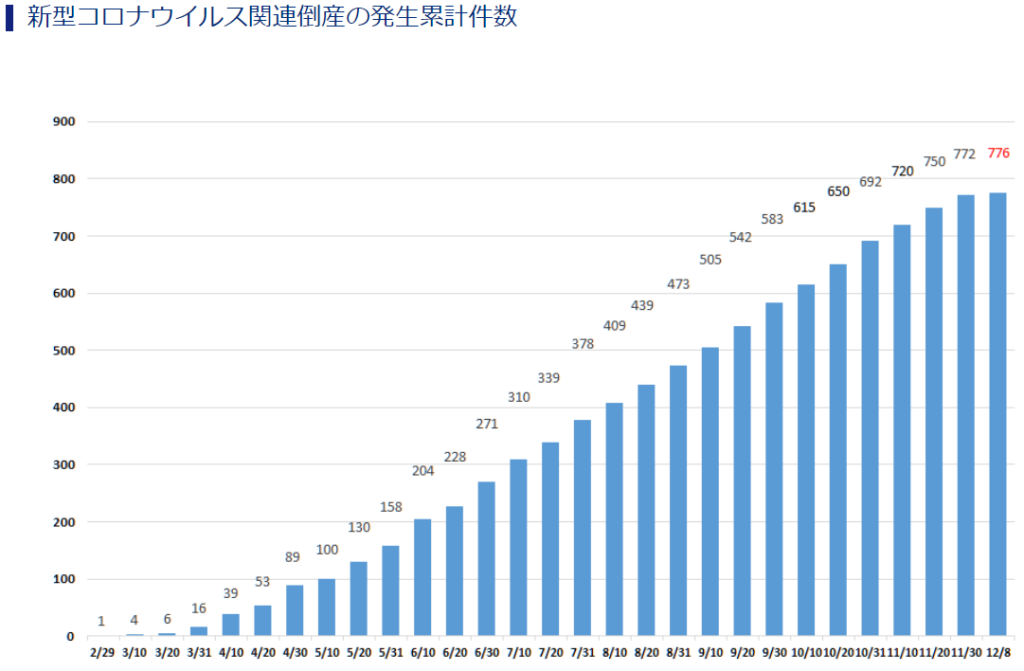

全国では「新型コロナウイルス関連倒産」が累計700件を超え、特に飲食・宿泊・建設業で倒産や休廃業が急増。こうした業績悪化は損益計算書に直撃し、一時的に赤字・債務超過となる企業が増える → M&A相談が急増という流れが全国的に見られます。

なぜ赤字でもM&Aのニーズが増えるのか?

- 単純廃業では 雇用喪失・地域経済への打撃が大きい

- 赤字でも 事業価値(顧客基盤・技術・人材)が残るケースが多い

- コロナ融資の返済期が到来し、自力再建が難しい企業が増加

こうした背景から、負債を調整しながら譲渡する「再生型M&A」が、地方でも増加傾向にあります。

新型コロナウイルス関連倒産の発生累計件数

出典:帝国データバンク「新型コロナウイルス関連倒産」

減収を見込む企業が増えるということは、売上の確保が難しい企業が増えるということであり、2020年期において、倒産件数が多い業種を中心に多くの企業の損益計算書(P/L)に影響があることが予想されます。

緊急事態宣言が発令された2020年3月以降、政府による緊急融資による支援により、地域においても多くの企業がキャッシュを保有することとなりましたが、コロナ禍が長期化することで減収を一時的な借入で凌ぐことが難しい企業も存在し、その影響は2021年以降の経済に大きな影響を与える可能性があります。

自社のみで事業継続が難しくなった場合、「廃業」を選択してしまうと、その分、雇用が喪失されることとなり、地域経済においても大きな損失となります。自社だけで継続が難しい場合、第三者に事業を譲渡する「M&A」という選択肢も検討する必要があります。

赤字企業のM&Aの場合、債権者との調整が必要な再生型のM&Aという形になり、様々なステークホルダーとの調整が必要になります。そういった債務整理を伴うM&Aも今後増加することが予測されます。

赤字企業でもM&Aが成立する具体的な理由

赤字決算の企業でもM&Aが成立するケースは非常に多く、コロナ禍以降はむしろ増加傾向にあります。買手企業が重視するのは「今の利益」ではなく、「改善した後に利益を生み出す力があるかどうか」です。

赤字企業の中には、営業戦略・人材配置・原価改善などを適切に行えば大幅に収益を回復できる企業も多く、買手にとっては良い投資対象になり得ます。

コロナ前の業績が判断基準になる理由

買手企業は赤字の理由を必ず確認します。特にコロナ禍で増えた赤字企業は「構造問題」ではなく「外部要因」による赤字であることが多いため、以下の視点で評価されやすいのが特徴です。

- コロナ前は安定して黒字だった

- 顧客離れではなく、市場全体の縮小が原因

- 一時的な売上減でキャッシュが不足しているだけ

このようなケースは買手から「改善可能」と判断され、M&Aを前向きに検討してもらえることが多くなります。

無形資産の評価が高まっている

現代のM&A市場では、有形資産よりも無形資産の価値が重視される傾向があります。

- 長期取引の顧客基盤

- 特許・ノウハウ・技術

- 高い再現性を持つビジネスモデル

- 熟練の従業員

- 許認可(建設・介護・産廃 など)

赤字であっても、こうした「価値の源泉」を持つ企業は買手から高く評価されます。

たとえば建設業では、赤字企業でも「建設業許可」と「技術者」を求めて買収が成立することが珍しくありません。飲食業でも、ブランド力が高い店舗や好立地の店舗は赤字でも買収対象になります。

買手企業のシナジーで黒字化が見込める

赤字企業でも買手の経営資源が加わることで黒字化できるケースが非常に多いです。

例:

- 営業網の不足 → 買手の営業力で改善

- 仕入れ価格が高い → 親会社のスケールメリットで原価低下

- 人材不足 → 買手からの人材補充で効率化

- 設備投資が遅れている → グループ投資で改善

買手は改善余地が大きい企業ほど「投資価値がある」と判断します。

赤字・債務超過でも売却できる会社の特徴

「赤字=価値がない」と判断するのは危険です。コロナ禍では例外的な赤字が多いため、事業そのものの競争力は維持されていることもあります。

買手が評価するポイント

- コロナ前は黒字だったか

- 市場における独自性・技術力

- 顧客基盤(法人取引・長期契約など)

- 今後の収益改善可能性

- 経営者が作成する事業計画の実現性

特に事業計画の精度はM&Aの可否を左右します。

赤字企業のM&Aでよくある成功パターン・失敗パターン

赤字企業のM&Aは、黒字企業とは異なるポイントで成否が分かれます。以下は特に地方の中小企業で多い例です。

赤字企業のM&A・事業承継の成功パターン

経営者が「早い段階で」専門家に相談したケース

資金繰りが限界に達してからの相談では、買手との交渉が難しくなり、価値も下がります。赤字でも余力がある段階で動いた企業は、複数の買手候補が現れ、結果として好条件につながることが多いです。

属人化が少なく事業だけでも回る体制があったケース

買手企業は「社長が抜けた後に事業が回るか」を重視します。社長が営業のすべてを握っている企業よりも、分業体制が整っている企業は評価が高くなります。

無形資産の強さが評価され、好条件で売却できたケース

製造業での技術者、建設業の許可、介護事業の施設や人材など、無形資産が明確な企業は高く評価されます。

赤字企業のM&A・事業承継の失敗パターン

業績の悪化が進み、買手候補が離れてしまうケース

赤字幅が急拡大すると、再建難易度が高いと判断されます。

粉飾決算で金融機関の信頼を失い、M&Aが破談するケース

赤字を隠すために売上架空計上・費用操作を行う企業がありますが、M&Aのデューデリジェンスで必ず発覚します。

従業員への説明が遅れ、優秀人材が離職してしまうケース

情報開示のタイミングは非常に重要。離職は企業価値を下げ、買手にも不信感を与えます。

赤字企業・債務超過企業のM&Aが成立しやすい業種・難しい業種

業種ごとにM&A・事業承継の成立可能性は大きく異なります。

赤字企業でもM&Aが成立しやすい業種

製造業

- 技術力

- 取引先の継続性

- 人材の熟練度

これらが評価され、市場全体で買手のニーズが強い。

建設業

許可(特定・一般)、技術者(1級・2級施工管理技士)、地域での信用などが強い資産になります。特に後継者不足を背景に、建設業のM&Aは地方で活発です。

介護・福祉事業

- 人手不足が深刻 → 買手ニーズが強い

- 許認可の価値が高い

- 地域需要が安定している

赤字でも「入居率」「職員体制」に価値があるため、成立しやすい領域です。

赤字企業・債務超過だと難しい業種

飲食業

回転率・立地・ブランドが価値を決めるため、赤字が長期化している企業は難易度が高い。ただし人気店は赤字でも売れるケースが多い。

小売業

在庫リスクが高く、競争も激しいため買手が限定される。特にチェーン展開していない小規模店舗は、立地の良し悪しで評価が分かれます。

早めに相談!月次事業計画を作る重要性

M&Aを考えた際に、単純に「営業赤字だから」「債務超過だから」その事業の価値は低いと見積もってしまうことは注意が必要です。債務超過企業の中でも、競争力のある事業は存在します。

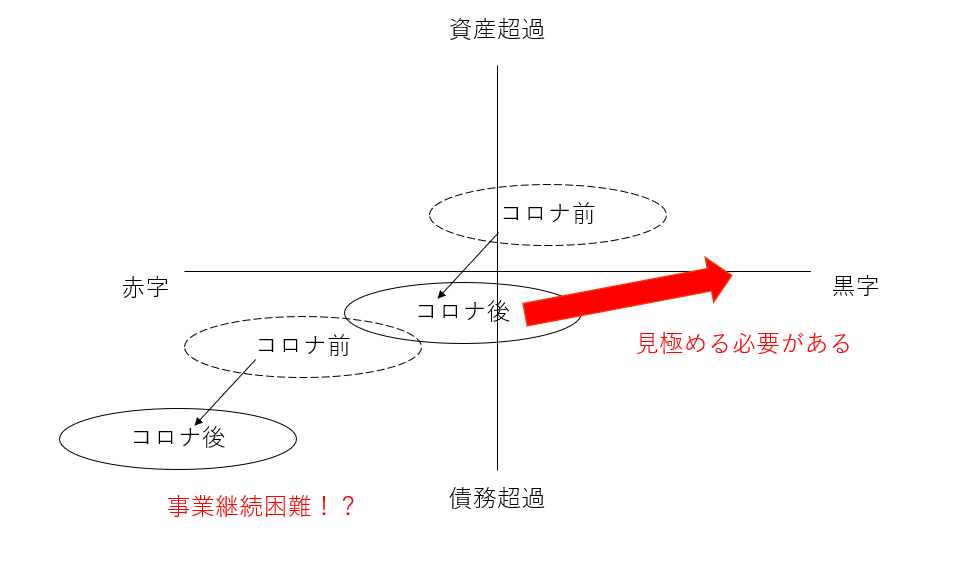

コロナ前と比較し、減収・減益により、コロナ後に営業赤字や債務超過の幅が増える形になりますが、コロナ前に営業黒字であり、資産超過だった企業も一時的にコロナ禍により業績が落ちている可能性があります。

コロナにより市場の変化が加速していますが、コロナだからこそ、事業の価値を見極める必要があり、M&Aを検討する中でも、その事業の価値をきちんと見定める必要があります。

コロナ禍の影響が続く中で、経営者の皆さまが今すぐ取り組むべきなのは、月次の事業計画と来期の事業計画の見込みを作成しておくことです。

▼月次計画が必要な理由

- 赤字の原因が「構造問題」か「一時的な外部要因」かが判断できる

- 買手は詳細な月次データを必ず求める

- 銀行・専門家も計画に基づいて支援判断を行う

- 事業再生やM&Aの成功確率が大きく上がる

M&Aを検討する場合も含め、いずれにしても早期に専門家や信頼できる第三者に相談することが必要です。事業承継等の課題を抱える場合にも、財務状況が大きく動く今が、今後の方向性を検討することが重要な時期となります。

親族内承継には追い風となる可能性もある

減収・減益で業績が落ち込む局面は、自社株評価(相続税評価)が下がる傾向があるため、「株価が高くて承継を進められなかった」企業にとっては、親族内承継を実行しやすいタイミングともいえます。

自社株式(非上場株式)の相続税における評価額は、事業の現状や、後継者個人が保有する現預金と比較して、高額と感じるオーナー経営者も多く存在します。

「相続税上の株価評価が高く、承継のタイミングを見極めている」という方にとっては、ピンチをチャンスに変えて、このタイミングで株式の承継を進めて、新しい経営体制を整える機会と捉えることもできます。

クレジオ・パートナーズにご相談ください。

コロナ禍で業績悪化や事業承継の課題に直面している地域経営者の皆さまは、ぜひ一度クレジオ・パートナーズへご相談ください。当社は広島を拠点に、中国・四国地域に特化したM&A・事業承継の専門会社として、多くの中小企業の課題解決を支援してきました。

多くの公認会計士・税理士を抱え、第三者への承継(M&A)だけではなく、親族内承継、従業員承継等、様々な視点から方向性を検討することが可能です。

また、グループ企業に事業再生を専門とするビズリンク・アドバイザリーがあり、財務リスクを抱える企業でも多角的に支援が可能です。ご相談はすべて完全無料。早期相談によって選択肢が大きく広がるケースも多いため、ぜひお気軽にお問い合わせください。

まとめ

コロナ禍の影響により、地域経済でも赤字企業の増加や事業承継の遅れが深刻化しています。しかし、業績悪化は「廃業」を意味するわけではありません。M&Aや事業再生、親族内承継など、地域企業が事業を継続するための手段は必ず存在します。

私たちが地域の経営者の皆さまにお伝えしたいのは「決して諦めないでほしい」ということです。環境変化が激しい今こそ、事業の価値を見つめ直し、次の一歩を考える絶好のタイミングでもあります。

ピンチをチャンスに変える方法を、クレジオ・パートナーズは専門家として全力でサポートします。

- 広島県M&A事例01|広島の内装建材メーカーM&A事例|ネット販売と製造技術を融合した成長戦略

- 広島県M&A事例02|不動産・フード・福祉の多角化を加速|みどりホールディングスのM&A活用事例

- 広島県M&A事例03|川口建工×福永建設工業|建設業の後継者不在を解決した事業承継と成長戦略

クレジオ・パートナーズ株式会社広島を拠点に、中国・四国地方を中心とした地域企業のM&A・事業承継を専門に支援しています。資本政策や企業再編のアドバイザリーにも強みを持ち、地域金融機関や専門家と連携しながら、中小企業の持続的な成長と後継者募集をサポート。補助金や制度活用の知見を活かし、経営者に寄り添った実務的な支援を提供しています。

URL:https://cregio.jp/

M&A・事業承継について、

お気軽にご相談ください。