LBOとは?仕組みやMBOとの違い・メリット・デメリットを解説

LBO(レバレッジド・バイアウト)とは、M&Aにおける資金調達スキームの一つで、買収対象となる企業の信用力を活用して金融機関から借入を行い、その資金で株式を取得する方法です。

買手企業にとっては少ない自己資金で大規模な買収を実現できる点が魅力ですが、売手企業にとっては返済負担などの注意点もあります。

本記事では、LBOの仕組みや特徴、メリット・デメリット、MBOとの違い、国内での活用事例について詳しく解説します。

目次

記事のポイント

- LBOは、M&A手法の一つ。売手企業の信用力をもとに、金融機関から買収資金を調達することが特徴。

- 買手企業にとっては、自社の資金調達力を増大させ、投資金額を抑えることができる等のメリットが存在。

- 一方、M&A後の売手企業の経営を考えた時に、借入金と金利負担を考慮しておく必要がある。

- 地域企業でもM&Aの活用が拡大する中、LBOも今後のM&Aにおける資金調達の選択肢になりうる。

LBOとは?M&Aにおける資金調達の仕組みと特徴

LBOの基本的な仕組みと意味

LBOとは、Leveraged Buyout(レバレッジドバイアウト)の略称であり、企業を買収する手法の一つです。企業を買収する際は、対象企業の株式を購入する必要があり、その資金が必要となります。その資金調達方法の一つがLBOとなります。

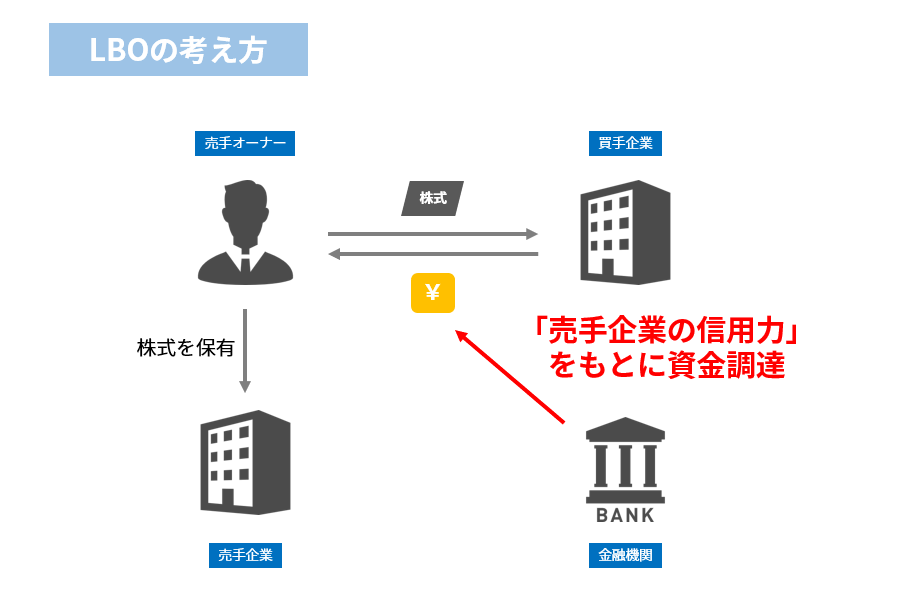

LBOの特徴は、資金調達を行う際に、買手企業ではなく、売手企業の信用力に基づき、資金を調達することです。対象会社が保有している資産や将来の収益力を担保とすることで、より多くの資金調達を行うことができます。

LBOをしないM&Aでは、買手企業側の信用力で資金調達を行いますので、金融機関から借入をした場合、返済するのは買手企業となります。LBOでは、売手企業側の信用力で借入をする形となるので、借入の返済は売手企業となります。

LBOの流れとSPC設立の手順(図解)

LBOの流れを単純に説明します。

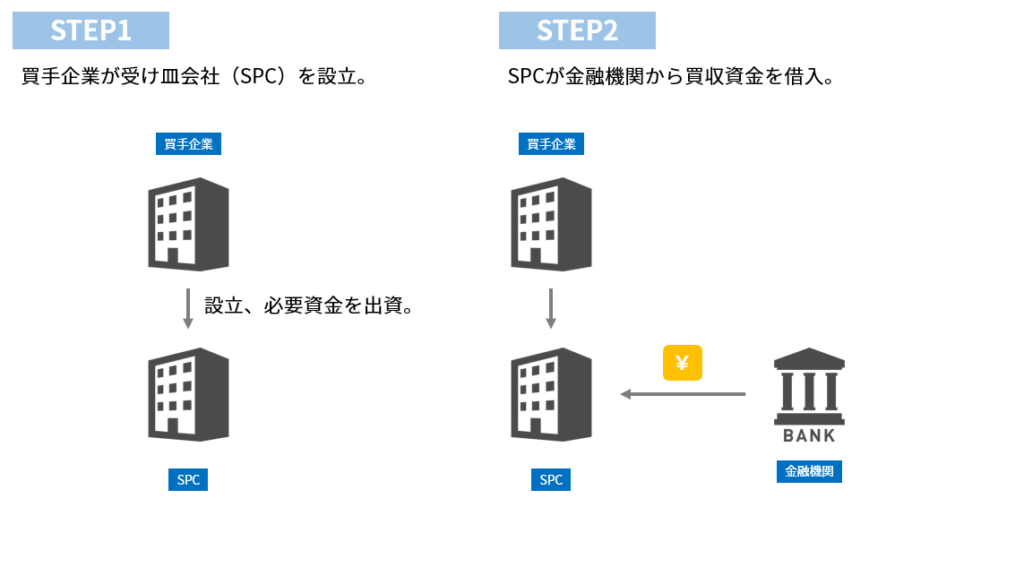

LBOを実施する際、まず買手企業は、受け皿となる会社=SPC(特別目的会社)を設立します。この際、株式買取資金のうち、買手の自己資金で賄う分を資本金として出資します。

※SPCとは、Special Purpose Companyの略です。このコラムでは、資産流動化法上の特定目的会社に限らず、「資金調達を行う目的で設立した会社」全般を指すこととします。

次に、SPCが、対象会社を買収するために金融機関から借入を行います。この場合、LBOを目的とした借入となりますので、LBOローンと呼ばれます。

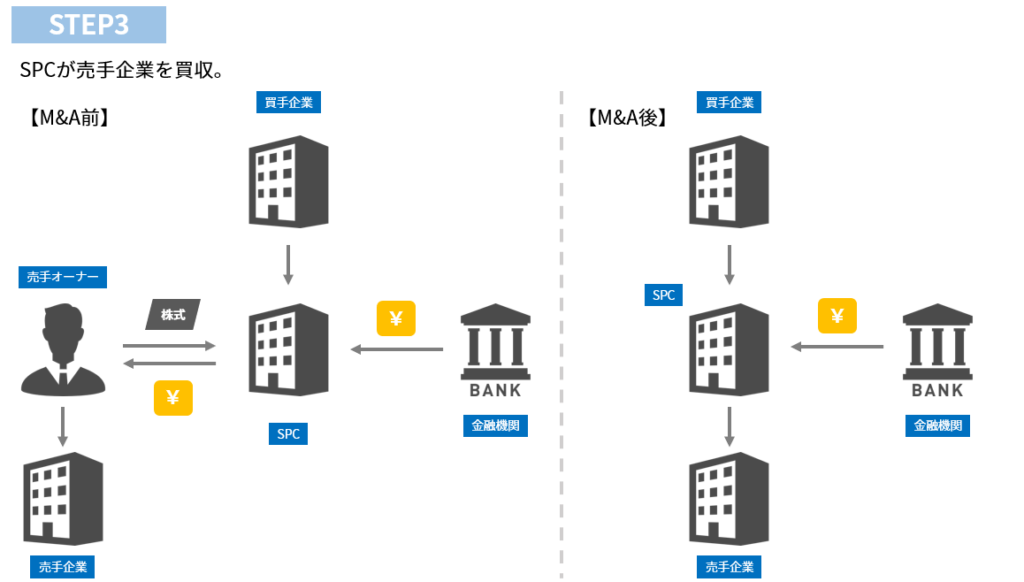

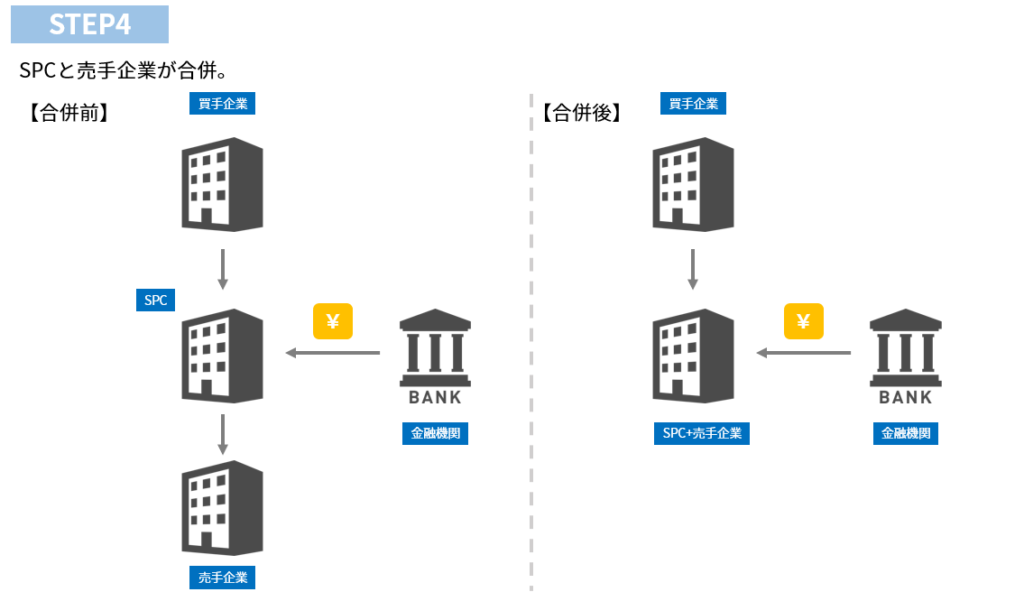

その後、金融機関から借り入れた金額を原資として、SPCは対象会社の株式を取得して、M&Aが実現します。 M&A成立後、売手企業とSPCが合併するケースと合併しないケースがあります。

LBOのメリット・デメリット

LBO活用のメリット

LBOを活用することは、買手企業にとっては多くのメリットが存在します。

手元資金が少ない買手企業の場合、売手企業の信用力を活用することにより、自社の信用力だけでは難しい規模の資金調達を行うことができることがメリットの一つです。

加えて、M&Aに必要な自己資金を抑えることができるため、LBOを利用しない場合より、投資効率が高くなる効果があります。

特に、買手企業がファンドである場合、1件あたりの投資金額を抑えることができるため、分散して投資することが可能となります。

LBO活用のデメリット

LBOは、金融機関にとってリスクが高い融資となりますので、通常より手続きが多く、金利も高くなる傾向があります。

加えて、LBOローンでは、財務・事業について「コベナンツ」と呼ばれる契約条件を課されることがあります。その場合、経営の自由度が制限される可能性があることにご留意ください。

加えて、LBOは最終的に売手企業が借入を返済する形になりますので、金利と元金返済で売手企業のキャッシュフローが圧迫されます。

売手企業が高い収益を上げ続ければ問題ありませんが、売手企業の収益力が下がった場合、売手企業の資金繰りが苦しくなる可能性や、金利・元金返済を優先するために売手企業において本来必要な投資ができなくなる可能性があります。

売り手企業から見たLBOのリスクと注意点

LBOについて、買手企業にとっては、様々なメリットがあることが分かります。

一方、売手オーナーにとってのLBOの意味を考えると、買手企業の信用力の低さを売手企業の信用力で補い、売手企業の将来のキャッシュフローが圧迫される形となるため、少なからず納得がいかない部分があるのではと思います。

一方、買手企業の資金調達力が向上することで、買手企業から支払われる株式価値にも影響することを考えると、売手オーナーにとってもメリットがあるとも考えられます。

LBOとMBOの違い(図解で解説)

LBOとよく似たMBOという言葉があります。MBOはManagement Buyout(マネジメントバイアウト)の略称であり、文字は似ていますが、LBOとは意味が異なります。

LBOは上記でお伝えしたとおり、企業を買収する際の手法の一つですが、MBOは、「自社の役員・従業員が現在の株式オーナーから株式を買い取り、会社を引き継ぐこと」を指します(正確には、役員が引き継ぐ場合をMBO(=Management Buyout)、従業員が引き継ぐ場合をEBO(Employee Buyout)と言います)。

詳しくは以下の当社コラムをご参照ください。

関連記事:MBOとは?従業員承継のメリット・デメリットと活用スキームを解説

LBOの活用事例|国内企業のM&Aでの最新事例

最近のLBO事例をお伝えいたします。ファンドや事業会社によるTOBや、MBOでLBOローンは活用されやすいため、比較的規模が大きい事例となっています。

M&Aが拡大することで、地域企業においてもLBOの手法は選択肢の一つとして広がっています。

ベインキャピタル等による日立金属の買収(2022年)

ベインキャピタル、日本産業パートナーズ、ジャパン・インダストリアル・ソリューションズの3つファンドがTOB(株式公開買付)により、日立金属株式会社(現:株式会社プロテリアル)を買収した事例です。

ベインキャピタルが設立したBCJ-52をSPCとして、金融機関からLBOローンを受けることで買収資金を調達しました。

参考:ベインキャピタル「日立金属株式会社の株券等に対する公開買付けに関するお知らせ」

ファミリーのMBO(2021年)

新車・中古車販売等の事業を手掛ける株式会社ファミリー(千葉県千葉市)を、同社の経営陣が買収した事例です。ファミリーの経営陣は、TSホールディングスを設立し、同社に千葉銀行が融資を行うことで買収資金を調達しました。

参考:ファミリー「MBOの実施及び応募の推奨に関するお知らせ」

昭和電工による日立化成の買収(2020年)

昭和電工(現:レゾナック・ホールディングス)がTOB(株式公開買付)により、日立化成を買収した事例です。昭和電工が完全子会社であるHCホールディングスをSPCとして、買収資金の一部をみずほ銀行からLBOローンで調達しました。

参考:昭和電工「日立化成株式会社株式に対する公開買付けの開始に関するお知らせ」

まとめ|LBOを活用したM&A・事業承継の可能性

LBO(レバレッジド・バイアウト)は、売手企業の資産や将来収益を担保に資金を調達し、その資金で株式を取得するM&A手法です。

買手企業にとっては自己資金を抑えつつ大規模な買収を可能にする一方、売手企業には借入金の返済や金利負担といったリスクが発生します。そのため、LBOを成功させるには、買収後のキャッシュフローや経営戦略を十分に考慮することが欠かせません。

近年は、上場企業の大型買収だけでなく、中堅・中小企業や地域企業においても、金融機関と連携したLBO活用の動きが広がっています。MBOとの違いや具体的な事例を理解しておくことで、事業承継や成長戦略における資金調達の選択肢を広げられます。

M&Aを検討する際は、LBOの仕組みやメリット・デメリットを正しく理解し、自社の状況に応じて最適なスキームを選択することが、成功への第一歩となるでしょう。

- CASE 03|広島の建設・建材企業が挑んだ事業承継M&A|川口建工と福永建設工業の決断

- CASE 15|鳥取・米子の地域運送業におけるM&A|後継者不在と経営課題を解決

- CASE 16|三重×岡山のキャンピングカー業界のM&A|株式交換で描く成長戦略

クレジオ・パートナーズ株式会社広島を拠点に、中国・四国地方を中心とした地域企業のM&A・事業承継を専門に支援しています。資本政策や企業再編のアドバイザリーにも強みを持ち、地域金融機関や専門家と連携しながら、中小企業の持続的な成長と後継者募集をサポート。補助金や制度活用の知見を活かし、経営者に寄り添った実務的な支援を提供しています。

URL:https://cregio.jp/

M&A・事業承継について、

お気軽にご相談ください。