「事業承継税制」は、先代経営者から後継者に事業の承継が行われる際、自社株式に係る贈与税または相続税について、その納税を猶予し、さらに一定要件を満たせば猶予税額が免除される制度であり、特に親族内承継の際に利用できる制度です。最近は、親族内ではなく第三者に事業を引き継ぐM&Aも注目されていますが、「事業承継税制」とM&Aとの関係について、事業承継税制を利用した後、M&Aを実行する場合をケーススタディとして、その猶予税額の取扱いについて説明します。

記事のポイント

- 事業承継税制は、贈与税・相続税を猶予・免除できる制度。

- 親族内承継において事業承継税制の適用を受けた後、第三者に株式を売却(M&A)する場合のケーススタディを整理。

- 事業承継税制要件を維持するコストとのバランスが必要。

事業承継税制適用(納税猶予)後にM&Aした時の手取り金額は?

「事業承継税制(贈与税・相続税の納税猶予及び免除制度)」は、経営承継円滑化法による都道府県知事の認定を受けると、先代経営者から後継者に事業の承継(自社株式の贈与、相続)が行われる際、自社株式に係る贈与税または相続税について、その納税を猶予し、さらに一定要件を満たせば猶予税額が免除される制度です。猶予税額は自社株式を承継した後継者が死亡するまで自社株式を保有し続けるか、あるいは、後継者がさらなる次世代に同じく贈与税の納税猶予制度を使い贈与する場合等に免除されます。

【事業承継税制に関する参考】

中小企業庁HP:事業承継税制(贈与税・相続税の納税猶予及び免除制度)について

昨今、事業承継は親族内承継のほか、後継者不在や事業環境の変化を理由に第三者への承継(M&A)も有力な選択肢として注目されています。また、事業を承継した後継者の方の中にも、事業を承継した後に、M&Aを決断する方もいます。今回は、先代から事業承継税制を使い自社株式を承継した後継者がM&Aにより外部に売却した場合の猶予税額の取り扱いについてみていきます。(※ 事業承継税制は2018年度税制改正により10年間の期間限定で創設された特例制度を前提とします。)

納税猶予の適用を受けた自社株式をM&Aにより売却した場合の取扱い

原則

・猶予されていた税額は自社株式を売却した後、2月以内に納付しなければなりません。

・納付に当たっては猶予されていた期間にかかる利子税も併せて納付しなければなりません。

減免措置

次の①②③の全ての要件を満たした場合には、猶予を受けていた税額のうち④の金額について免除されることとなります。

① 経営承継期間

納税猶予の適用を受けてから5年を経過していること

② 経営環境の変化を示す一定の要件

納税猶予の対象となった会社または後継者について、次のいずれかに該当すること

| 指標 | 内容(原則) |

| 利益 | 直前の3事業年度のうち2年以上が赤字であること |

| 売上 | 直前の3事業年度のうち2年以上がその前年売上高から減少していること |

| 有利子負債 | 直前期末の有利子負債額が、当該直前期の売上高の6か月以上分あること |

| 上場会社の株価 | その会社の業種に係る上場会社の株価(直前期末以前1年間の平均)がその前年一年間の平均より下落していること ※上場会社の株価は、類似業種比準価額の計算上における株価でも可 |

| その他 | 納税猶予の適用を受けた後継者に特段の理由があること(解散の場合を除く) |

③ 譲渡対価の額による税額の再計算

納税猶予の対象となった株式について、譲渡等の対価の額により再計算した税額が、当初猶予税額を下回ること(納税猶予の適用を受けたときの相続税評価額よりも安い金額で売却していること)

④ 免除される金額

上記③で再計算した税額と、当初猶予税額との差額

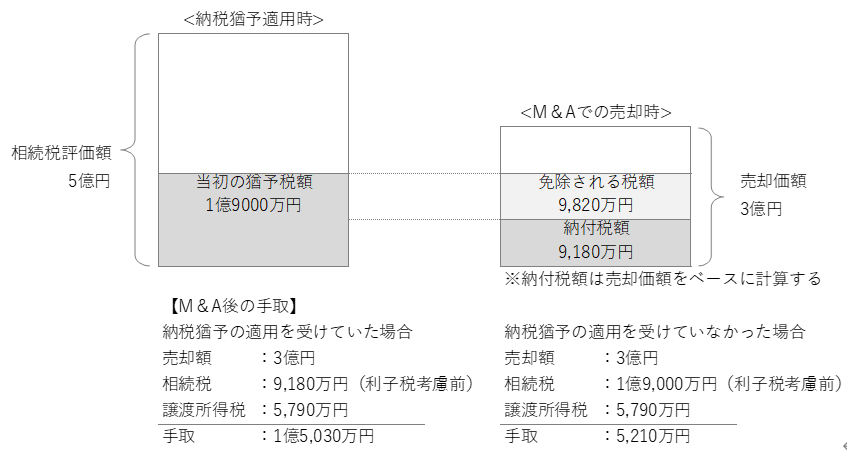

ケーススタディ

以下の例を元に、納税猶予を受けた場合と、そうでない場合の手取り金額を比較してみます。

【前提条件】

・相続財産:自社株式のみ(持分:100%、相続税評価額5億円)

・相続人 :子供1人

・M&Aによる売却価額:3億円

・経営承継期間5年は経過しており、経営環境の変化を示す一定の要件を満たしている

その他の規定

(1) 利子税率

利子税率は毎年変わりますが、2014年~2018年までの利子税率は年0.7%~年0.9%です。

(2) 経営承継期間(5年)の利子税

納税猶予の適用を受け、経営承継期間(5年)を経過した後にM&Aで売却した場合、経営承継期間に係る利子税は0となります。

(3) M&A前5年間の配当、過大役員報酬等

M&Aの直前5年以内に、後継者やその同族関係者へ支払われた配当金・法人税の計算上損金に算入されなかった過大役員報酬等は、納税猶予について再計算をして納付する贈与税額又は相続税額に加算されます。

(4) 相続税評価額を大きく下回る金額で売却した場合

M&Aでの売却価額が、その株式のM&A時における相続税評価額の1/2未満の金額だった場合、納付税額の再計算に当たっては、当該1/2の価額をベースに納付税額を計算します(納税者にとっては不利な扱いとなります)。

ただし、当該再計算をした税額は再度納付を猶予することができ、不利な扱いとなった部分の税額は一定要件を満たした場合に免除となります。

この規定が適用されるケースとしては、納税猶予の適用を受けた後、業績が大きく落ちこんでいるときが考えられます。このときに注意しなければならないのが、税額の再計算の判定基準となる相続税評価額です。2期連続赤字などの場合、比準要素数1の会社に該当する可能性が高まり、結果的に相続税評価額が思いのほか高い金額になりかねません。したがって、納税猶予の適用を受けていた場合において、業績悪化に伴いM&Aでの売却をするときは売却時における相続税評価額も意識しなければなりません。

おわりに

「事業承継税制」は、贈与税・相続税を猶予・免除できる制度ですが、事業承継し、同制度を利用した後でも、M&Aをするケースもあります。そういったケースにおいて、税制を適用した場合とそうでない場合の手取り金額を比較しました。「事業承継税制」は、申請や要件を維持し続けるためのコストが必要となります。そういったコストも含めてバランスを見つつ、制度を利用する必要があります。

>>M&Aによる「事業承継」を検討される方はこちらからお問合せください。

>>M&Aによる「買収」を検討される方はこちらからお問合せください。

クレジオ・パートナーズ株式会社のご紹介代表者 :代表取締役 李 志翔

所在地 :広島市中区紙屋町1丁目1番17号 広島ミッドタウンビル3階

設立 :2018年4月

事業内容:

・M&Aに関するアドバイザリーサービス

・事業承継に関するアドバイザリーサービス

・資本政策、企業再編に関するアドバイザリーサービス 等

URL :https://cregio.jp/

M&A・事業承継について、

お気軽にご相談ください。

おススメ記事Top5

貴社の想定売却価格を

お伝えします

3つの質問項目を答えて頂き、お電話の簡単なヒアリングで、簡易な想定売却価格をお伝えします。

AIではなく、コンサルタント自身が手を動かして試算します。

ご入力頂いた電話番号に24時間以内に

当社担当者からご連絡致します。