ベンチャーデットとは?デットとエクイティの仕組みを活用した資金調達手法を徹底解説!

ベンチャーデットとは、資本(エクイティ)と負債(デット)の両方の性質を併せ持つ資金調達手法です。新株予約権付融資や転換社債といった仕組みを活用し、従来の融資が重視してきた「過去の実績」ではなく、将来の企業価値を評価して資金を供給する点が大きな特徴です。

スタートアップ企業にとっては、株式の希薄化を抑えつつ成長資金を確保できる選択肢として注目されており、近年は日本の金融機関やベンチャーファンドでも導入が進んでいます。本記事では、ベンチャーデットの仕組みやメリット・デメリット、提供機関の事例まで分かりやすく解説します。

目次

ベンチャーデットとは?新しい資金調達手法の概要

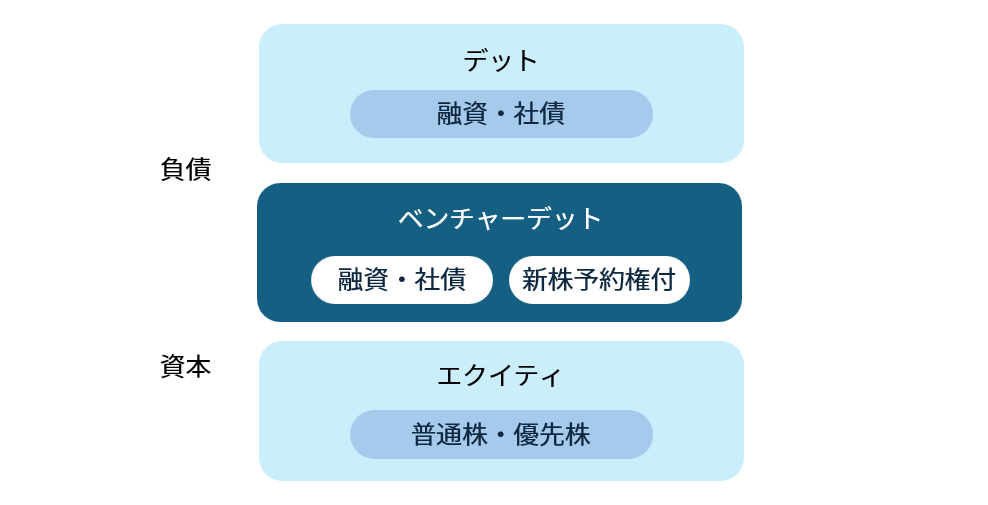

ベンチャーデット(Venture Debt)とは、資本(エクイティ)と負債(デット)の両方の性格を持ち合わせた資金調達手法を指します。

一般的には、ベンチャーデットを活用したい民間企業が、金融機関から借入を起こす際に、新株予約権(ワラント)を発行・付与する等により、金融機関が融資を行う際のリスクを補完する仕組みとなっています。新株予約権付きの融資の他、新株予約権付社債が用いられることもあります。

上記以外にも、ベンチャーデットには様々な形態があり、株式への転換権を付さない一般的なベンチャー企業向けの融資や、将来の売上予測を現金化するレベニュー・ベースド・ファイナンス(RBF)等も、ベンチャーデットとして位置づけられる場合があります。

スタートアップとデットファイナンス

スタートアップの特徴は、革新的なビジネスモデルによって、起業から短期間で急成長を遂げ、IPO又はM&A等の出口戦略を有する企業を指します。

スタートアップを評価する際、起業して間もない、又は十分に成長していない段階では、将来の成長性が評価の軸となります。そのため、「過去の実績」や「融資に対する返済能力」を重視する従来の金融機関によるデット・ファイナンスは、スタートアップにとっては使いづらいという特徴があります。

ベンチャーデットは、将来の成長が未確定のスタートアップに対する融資リスクに対して、新株予約権・転換社債等によりリスクを補完する性質を持つことから、エクイティ以外の資金調達手法を模索するスタートアップにとっては有効な手法となります。また、資本と負債の両方の性格を併せ持つことから、株式を希薄化せず資金調達が行える等のメリットも有しています。

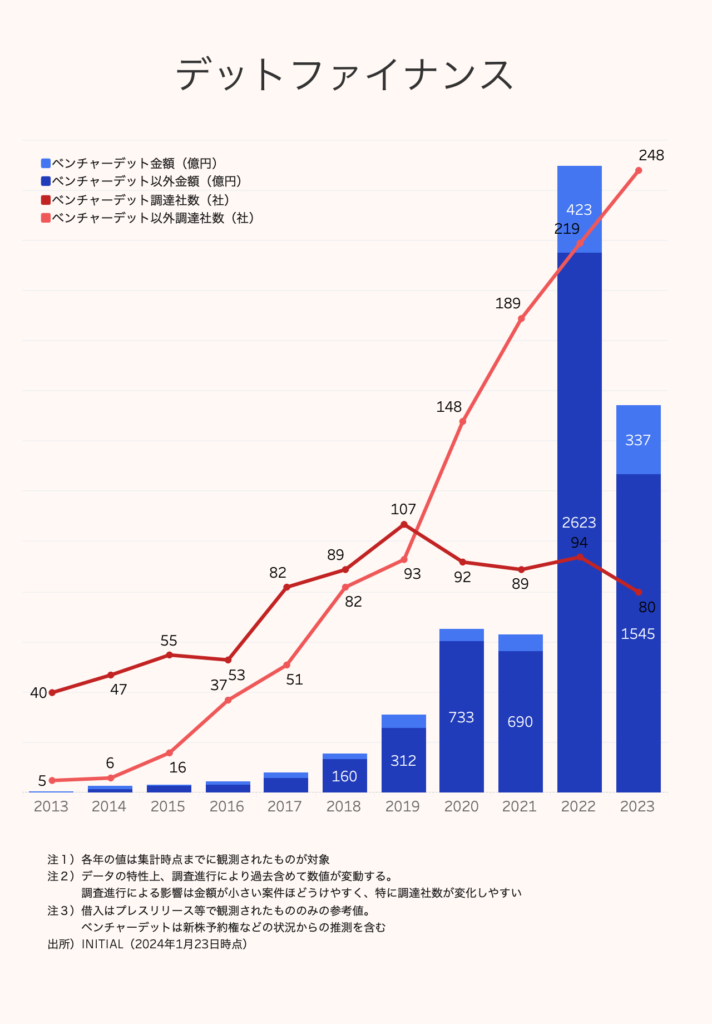

一方、株式会社ユーザベースが提供する「【最新版】2023年スタートアップ調達トレンド」を見ると、ベンチャーデットの活用も近年は活発化していますが、ベンチャーデットによらないスタートアップへの融資も額・件数共に増加していることが分かります。

日本政府によるスタートアップ支援への後押しもあり、金融機関にとってもスタートアップへのデット・ファイナンスの活用を促進させている姿勢が分かります。

出典:株式会社ユーザベース「【最新版】2023年スタートアップ調達トレンド」

ベンチャーデット活用のメリット

一般的なベンチャーデット活用におけるメリットを説明します。

株式の希薄化を抑えることが可能

最終的には、株式の転換条項や新株予約権の条件によるところはありますが、第三者増資割当等の一般的なエクイティ・ファイナンスと比較して、株式の希薄化を抑えることが可能になります。資金調達時においては、株式への転換が発生しないため、株式の希薄化は起こりません。

また、株式の転換権を付さないベンチャー向けの融資の場合も、株式の希薄化は起こりません。そのため、株式の希薄化を抑えやすいという特徴があります。ただし、上場等に向けて、最終的にどの程度希薄化が起こるかは、留意しておく必要があります。

エクイティ以外の資金調達手法

何らかの理由で資本を活用した資金調達が難しいケースや、エクイティ・ファイナンスとベンチャーデットを併用することで調達規模を拡大し、事業を優位に進めるといった、エクイティ以外の資金調達手法として活用できるメリットは存在します。

従来の資金調達だけではない、新しい選択肢として広がりを持たせることができる点は、ベンチャーデットの一つのメリットになります。

ベンチャーデット活用のデメリット

返済義務・利息が生じる

あくまで融資となるため、一定期間後、金融機関へ返済する義務や、借入期間中に利息を支払う必要があるため、通常の資本を活用した資金調達と異なり、費用が発生し、キャッシュフローに影響を与える可能性があることに留意が必要です。

コベナンツ条項に注意が必要

コベナンツとは、金融機関が企業に対し、融資を行う際、融資契約書等において企業義務として課す一連の条項=義務を指します。

株式の転換条項や新株予約権の条件だけでなく、金融機関のリスクを担保するため、通常の融資とは異なる義務を課す可能性があり、ベンチャーデットを利用する際は、どのような条件・義務が課されるか充分に留意する必要があります。

ベンチャーデットを提供する金融機関・民間企業一覧

公的金融機関

日本政策金融公庫

「スタートアップ支援金」という「申込企業が新たに発行する新株予約権を日本政策気金融公庫が取得し、必要な資金を無担保で供給する仕組み」の資金メニューがあります。その他、金融機関の資産査定上、自己資本としてみなすことができるスタートアップ向けの「資本性劣後ローン」等、エクイティとデット両方の性格を持つ融資メニューを用意しています。

商工中金

物流管理ソリューションのHacobuや、外食ビッグデータ分析サービスのSARAHに対して、新株予約権付融資契約締結のリリースを行っており、新株予約権付融資メニューの存在が認められます。

(事例)

・物流管理ソリューションを提供し、物流業界の課題解決に貢献する株式会社Hacobu様を、金融面からサポート

・外食ビッグデータ分析サービスを提供する株式会社SARAH様に対し1億円の新株予約権付融資契約を締結

メガバンク・都市銀行

みずほ銀行

「みずほベンチャーデットファンド」や、UPSIDERと連携した100億円規模のスタートアップ向けデットファンド「UPSIDER BLUE DREAM Fund」を通じて、ベンチャーデットを提供しています。

三井住友銀行

スマートニュースへ、ベンチャーデットとして100億円規模の融資を行った実績があり、スタートアップ向け「新株予約権付シンジケートローン」等も取り扱っています。

・スマートニュース、株式会社三井住友銀行から、ベンチャーデットとして100億円の資金調達を実施

りそな銀行

アーリー期のベンチャー企業も対象とした「りそなベンチャーデット」の融資メニューがあり、遠隔ICUサービスを提供するVitaarsや、自律移動型サービスロボットを開発、実装するロボティクスベンチャーであるSEQSENSEへの投資実績があります。

・(Vitaars)「ベンチャーデット」による融資の実行について

・(SEQSENSE)「ベンチャーデット」による融資の実行について

あおぞら銀行(あおぞら企業投資)

あおぞら銀行100%出資の投資専門子会社である、あおぞら企業投資が組成するファンドでは「HYBRIDファンド」としてベンチャーデットを取り扱っており、多数の融資実績があります。

きらぼし銀行

「きらぼしキャピタル夢・はばたき 2 号投資事業有限責任組合」においてベンチャーデットを取り扱っています。

大和ブルーフィナンシャル

トパーズ・キャピタルとクレジットエンジン・グループとのジョイントベンチャーとして設立されたベンチャーデット事業を行う会社であるブルー・トパーズを大和証券グループの大和PIパートナーズが子会社化し、大和ブルーフィナンシャルへと商号変更しました。最近では「SaaS事業者向け融資サービス」の提供も行っています。

地域金融機関

横浜銀行

横浜銀行グループのベンチャーキャピタルである横浜キャピタルを通じて、新株予約権付社債も含めた投資を行っています。

静岡銀行

2021年10月からベンチャーデットの取組を開始し、新株予約権付融資等を導入しています。

民間企業・独立系

Fivot(Flex Capital)

「新しい形の金融サービスで未来の経済を後押しする」ことを掲げるFivotは、スタートアップのためのデットファイナンスを提供するFlex Cpapitalを通じて、新株予約権付き融資や転換社債とは異なり、株式を一切取得せず、株式希薄化のない融資サービスとして、2週間の審査で最大3億円のベンチャーデットを提供しています。

Funds Startups

ベンチャーデットに参入したい金融機関をLPとして、ミドル・レイターステージのスタートアップ企業向けデットファンド「金融機関共同研究型ベンチャーファンド」を組成しています。

SDFキャピタル

独立系スタートアップデットファンドとして「スタートアップ・デットファンド 1 号投資事業有限責任組合」を組成し、多数の実績を有しています。

UPSIDER Capital

みずほ銀行と連携し、「UPSIDER BLUE DREAM Fund」を立ち上げています。

Siiibo証券

社債発行によるベンチャーデットを提供しています。「オンライン私募」という仕組みで投資家から直接投資を受けることで、無担保・無保証で資金使途の自由度が高い資金調達を実現しているとのことです。

まとめ

本記事では、資本(エクイティ)と負債(デット)の両方の性質を併せ持つベンチャーデットについて、その仕組みやメリット・デメリット、提供機関の動向を解説しました。

一口にベンチャーデットといっても、新株予約権付融資や転換社債、RBF(レベニュー・ベースド・ファイナンス)など形態は多様であり、金融機関だけでなく民間プレーヤーも参入しています。今後さらに選択肢が広がることで、スタートアップにとっては資本政策を柔軟に設計できる可能性が高まるでしょう。

一方で、情報はまだ限定的であり、エクイティ・ファイナンスとの比較や契約条件の精査が不可欠です。特に返済条件やコベナンツ条項は企業の成長に大きな影響を与えるため、導入を検討する際には金融機関や専門家に相談しながら慎重に判断することが求められます。

将来的には「企業価値担保権」など新しい制度の導入も視野に入っており、ベンチャーデットはスタートアップの成長資金調達において重要な選択肢となる可能性があります。今のうちからベンチャーデットの仕組みを理解し、自社のフェーズや資本戦略に合った活用方法を検討することが、今後の成長を左右するポイントになるでしょう。

M&A・事業承継について、

お気軽にご相談ください。