取引先・得意先とのM&Aは可能?事業承継のメリット・デメリットと注意点

M&Aを検討する中で「長年取引のあるお得意先に会社を引き継いでもらうのが最も自然ではないか」と考える経営者は少なくありません。実際、中小企業の事業承継M&Aでは、取引先(お得意先)が買手企業となるケースも一定数存在します。

取引関係を通じて事業内容や強みを理解してもらいやすい点は大きなメリットですが、その一方で、交渉が後戻りしにくい、条件を言いづらい、取引関係に悪影響が及ぶなど、取引先ならではのリスクも伴います。

本記事では、取引先(お得意先)がM&Aの買手となる場合のメリット・デメリットを整理した上で、事業承継を成功させるために押さえておくべき注意点や進め方について、実務の視点から詳しく解説します。

目次

取引先・得意先とのM&A・事業承継は可能?

結論から言うと、取引先(お得意先)とのM&Aは事業承継の選択肢として十分に「可能」です。

中小企業の事業承継では、後継者不在を背景に第三者承継としてM&Aを選ぶケースが増えていますが、その買手候補は必ずしも全く関係のない企業に限られません。実務の現場では、長年の取引関係を持つ得意先や主要取引先が買手となる事例も一定数存在します。

取引先が買手となる最大の理由は、事業内容や強み、収益構造をすでに理解している点にあります。日頃の取引を通じて、製品・サービスの品質や対応力を把握しているため、M&A後の事業運営を具体的にイメージしやすく、承継後のミスマッチが起こりにくいというメリットがあります。

売手側にとっても、まったく面識のない第三者に会社を引き継ぐより、安心感を持ちやすい点は大きな魅力でしょう。

一方で「取引先だからこそ慎重に考えるべきポイントが多い」のも事実です。

取引関係があるがゆえに、売却条件やM&A後の経営関与について本音を言いづらくなったり、交渉が決裂した場合に既存の取引関係へ悪影響が及んだりするリスクがあります。

また、事業承継の検討自体が相手に伝わることで、情報管理や噂の拡散といった問題が生じる可能性も否定できません。

そのため、取引先とのM&Aを事業承継として検討する際は、「進めやすさ」だけで判断するのではなく、事業面・交渉面のリスクを踏まえた上で、戦略的に進めることが重要です。

以下では、取引先(お得意先)が買手となる場合のメリット・デメリットを整理したうえで、失敗を防ぐための注意点や進め方について詳しく解説します。

お得意先とのM&A、メリット・デメリット

事業承継を目的にM&Aを検討する中で、長年取引のあるお得意先が買手となるケースは、中小企業では決して珍しくありません。取引関係を通じて事業内容や強みを理解してもらいやすい点は、得意先M&Aならではの特徴といえます。

一方で、お得意先とのM&Aには、一般的な第三者M&Aとは異なる注意点やリスクが存在します。特に重要なのが、「事業面」と「M&A交渉面」の2つの視点です。

事業面では、取引先が親会社となることで受注の安定や内製化が進む可能性がある一方、親会社の意向が強く反映されることで、他の取引先との関係や事業の自由度に影響が出る場合があります。

またM&A交渉面では、既存の信頼関係によって話が進みやすい反面、売却条件や経営関与について本音を言いづらくなったり、交渉が後戻りしにくくなったりするなど、取引先特有の難しさが生じやすくなります。

このように、お得意先とのM&Aは「進めやすさ」と「慎重な判断が求められるリスク」が表裏一体の選択肢です。以下では、事業面・M&A交渉面それぞれのメリット・デメリットについて、具体的に解説します。

事業面でのメリット(取引先M&Aの場合)

売手企業の受注の増加

売手はM&A前から買手からの受注がありますが、M&A後は買手からの受注が増加する可能性があります。これまで買手が他社に発注していた分を、売手(子会社)に発注する可能性があるからです。

買手(親会社)としては、外部に発注するより売手(子会社)に発注する方が、グループ利益確保につながります。売手にとっては営業コストのない受注が増加し、売上と収益が安定するメリットがあります。

買手にとっての内製化

買手としては売手を子会社化し、グループとして内製化することで、以下のメリットがあります。

- 自社案件を優先して対応してもらえる

- 品質や納期をコントロールしやすい

- 親子会社の関係で、距離が近い、相談しやすいなど親会社側のノウハウが上がりやすい

- 結果として、買手グループとしてお客様により良いサービス・商品を提供する体制ができる

事業面でのデメリット(得意先が買手となる場合)

親会社の業務が優先される、親会社の仕事に縛られる

上記の「メリット(1)売手企業の受注の増加」の裏返しですが、親会社から依頼される仕事が多い場合、親会社の業務を優先せざるを得ず他の取引先の仕事を減らさなければいけないことがあります。

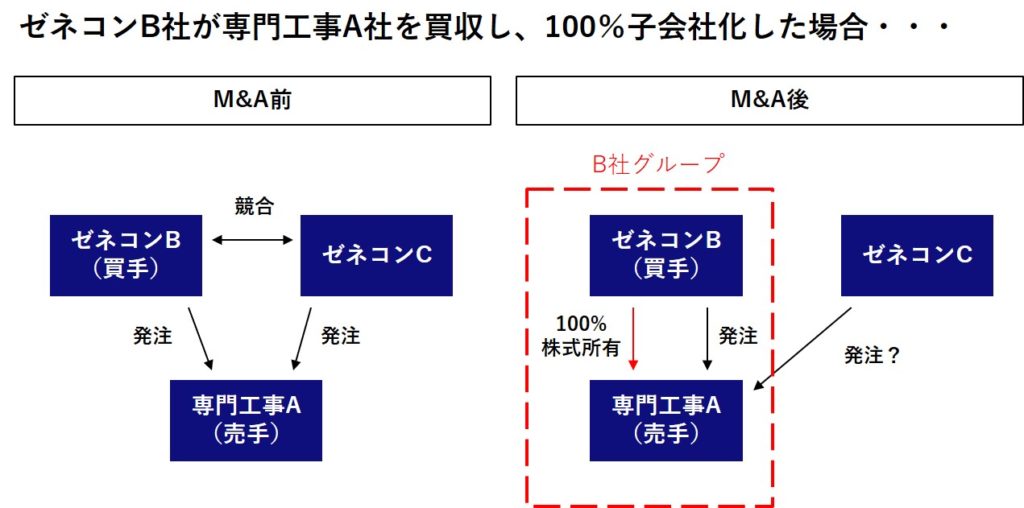

親会社の競合取引先からの受注減少

売手の取引先に買手の競合がある場合、M&A後に当該取引先からの受注が減少する可能性があります。

これらのデメリットは、売手の事業のスタンスや取引先との取引継続など、事業の根幹にかかわるものです。売手経営者としては、このようなデメリット・リスクも理解したうえで、M&A相手先を選定する必要があります。

また、買手企業としても、M&A後(大株主変更後)も他の取引先との取引が続くかどうかの見極めや、継続するための慎重な対応が重要となります。

M&A交渉面でのメリット(得意先とのM&A)

(1)理解が早い

既に取引関係があるため、買手企業が売手企業の事業内容、技術・業務レベルをある程度知っており、M&A交渉を進める上での理解が早いです。

また、売手経営者も買手企業の事業内容、社風などをある程度知っており、双方においてM&Aの趣旨や目的への理解が早まります。

(2)信頼関係

取引関係を通じて、M&A交渉以前からそもそも一定の信頼関係がある場合が多く、その点は交渉においても有利に働くと思います。

M&A交渉面でのデメリット・リスク

希望条件を言いづらくなるリスク

売手企業にとって、買手企業候補が大事なお客様(得意先)である場合、交渉内容には売却価格やM&A後の売手経営者の関わり方、従業員の雇用等、込み入った内容が多く、利益が対立する項目も含まれるため、これまでの関係性から、M&Aの希望条件を十分に主張しにくいことがあります。直接交渉の場合は特にそうでしょう。

関連記事:直接交渉でM&Aを進めるメリット・デメリット|仲介会社を使わないM&Aの注意点

交渉が後戻りしにくいリスク

もし得意先とのM&Aの交渉が決裂した場合、両社の関係にしこりが残る可能性があります。決裂事由によっては、もともとの取引関係に亀裂が入る可能性もあります。

また、売手経営者の事業承継問題や売却意向が伝わるため、買手がリスクヘッジのために、他の発注先を探したり発注をシフトしてしまうかも知れません。

そういった不安が重圧となって、売手が譲歩をしてでもM&Aをまとめたくなる心理が働きます。

他の候補先に同時に打診しにくい

中小企業M&Aでは、基本的に複数の候補先に同時に打診することをお勧めしています。

一つの候補先に絞ってしまうことで、その選択肢が狭まってしまい、最終的にM&Aが不可能になるという結果を避けるため、成功確率を上げることが必要です。

これは候補先が得意先の場合も同様で、確率論を考えると、基本的には複数社に同時に打診をするのが望ましいと考えます。

しかし、相手が得意先の場合、これまでの関係性から「同時並行で他社にも打診します」と言いにくいものです。特に、売手経営者の口からは言いづらいことが多いと思います。

情報漏洩リスク

売手企業と買手企業が取引関係にある場合、役職員同士が顔見知りの場合が多いです。M&Aの検討過程で、買手企業の役職員から売手企業の役職員に情報が漏れてしまうリスクがあります。

そのため、通常以上に慎重かつ入念な秘密厳守が求められます。そもそも買手企業に買収ニーズがない場合、可能性がないのに情報だけ漏れてしまうことになりかねません。

得意先に打診する場合は、相手方の経営状況、事業戦略、買収ニーズなどについて事前の情報収集を入念に行う必要があります。

お得意先とのM&Aを進める際の注意点

お得意先とのM&Aは、信頼関係を基盤に進めやすい一方で、少しの行き違いが長年の取引に悪影響を及ぼす可能性もあります。事業承継やM&Aを成功させるためには、以下の注意点を押さえておくことが重要です。

交渉が決裂した場合のリスク管理

お得意先とのM&A交渉がまとまらなかった場合、単なる取引停止ではなく、関係性の悪化や受注減少といった深刻な影響が生じることがあります。売手側の事業承継意向が相手に伝わることで、買手がリスクヘッジのために別の発注先へ切り替えるケースも少なくありません。

こうした事態を避けるには、交渉初期段階から「必ずしも合意に至らない可能性がある」という前提で準備を行い、万一の決裂時に備えた代替策や他候補先の確保が不可欠です。

秘密保持と情報管理の重要性

お得意先とのM&Aでは、両社の社員同士が顔見知りであることも多く、情報漏洩のリスクが高まります。買収検討の噂が広がれば、従業員の不安や取引先の信用低下につながりかねません。

そのため、M&A交渉の際には秘密保持契約(NDA)を必ず締結し、提供する情報の範囲や段階を慎重に管理することが重要です。さらに、社内での情報共有も最小限にとどめ、「知るべき人が必要な範囲でのみ知る」という体制を徹底することでリスクを抑えられます。

複数候補への打診を並行して行う工夫

M&Aを成功させるためには、特定の候補に依存するのではなく、複数の候補先に並行して打診することが基本です。しかし、相手が得意先の場合、「同時に他社にも打診しています」と伝えるのは心理的に難しいものです。

そこで、M&Aアドバイザーを活用し、第三者の立場から複数候補への打診を行ってもらうことで、売手経営者が直接言いづらい部分をカバーできます。結果として、得意先との関係を壊さずに選択肢を広げ、最適な相手先を見つけやすくなります。

取引先M&AでM&Aアドバイザーを活用すべき理由

取引先とのM&Aは、信頼関係を前提にスムーズに進む一方で「希望条件を言いづらい」「交渉が決裂した際の関係悪化」「他候補への打診が難しい」「情報漏洩リスク」など、特有のデメリットが存在します。

こうしたリスクを最小限に抑えるためには、第三者として中立的な立場で交渉をサポートできるM&Aアドバイザーの活用が効果的です。アドバイザーを活用することで、次のような対処が可能になります。

希望条件を言いづらい場合

→ 株価や条件面を「M&A専門家が算出した客観的かつ適正な企業価値」として伝えることで、直接伝えにくい内容も角を立てずに交渉可能。

交渉が後戻りしにくい場合

→ 条件が折り合わない際は、売手から断るのではなく、買手が納得しやすい理由を提示しながら交渉終了を誘導するなど、関係を壊さない形で調整できる。

他の候補先に打診しにくい場合

→ M&Aアドバイザーが主体となることで、複数候補に打診するのが当然という前提を作り、得意先以外にも交渉を広げやすくなる。

情報漏洩リスクがある場合

→ 事前に買手企業の事業戦略や買収ニーズをヒアリングし、可能性の低い相手には不用意に情報が漏れないようにコントロールできる。

まとめ

M&Aの買手企業が得意先となる場合には、信頼関係を基盤に理解が進みやすいという大きなメリットがある一方で、交渉決裂による関係悪化や希望条件を主張しづらいといったリスクも存在します。

事業承継やM&Aを成功させるためには、こうしたメリット・デメリットを正しく理解した上で慎重に対応することが欠かせません。仲介会社や専門家を活用することで交渉リスクを軽減でき、取引先との関係も守りながら円滑にM&Aを進められる可能性が高まります。

得意先への事業承継やM&Aに不安を感じている方は、ぜひ一度専門家にご相談ください。第三者の立場から最適な進め方をご提案し、スムーズなM&A実現をサポートいたします。当社では、相談を無料で承り、最適な進め方をご提案しています。

クレジオ・パートナーズ株式会社広島を拠点に、中国・四国地方を中心とした地域企業のM&A・事業承継を専門に支援しています。資本政策や企業再編のアドバイザリーにも強みを持ち、地域金融機関や専門家と連携しながら、中小企業の持続的な成長と後継者募集をサポート。補助金や制度活用の知見を活かし、経営者に寄り添った実務的な支援を提供しています。

URL:https://cregio.jp/

M&A・事業承継について、

お気軽にご相談ください。