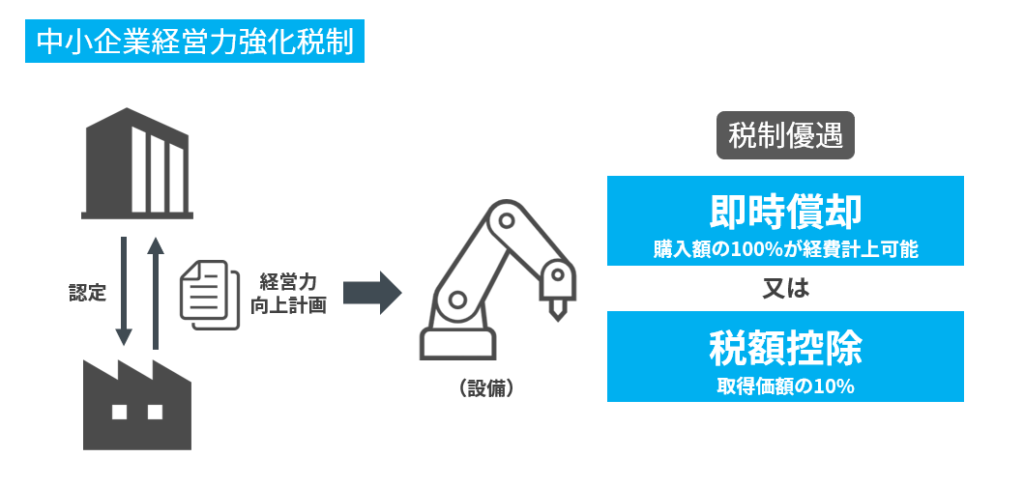

企業が事業を継続して発展させるためには適切な設備投資が必要です。設備投資をする際は、その大きな投資額をいかに抑えることができるかがポイントとなります。こちらのコラムでは、「即時償却」「税額控除」といった税制優遇を受けることができる「中小企業経営強化税制」についてポイントを説明します。

記事のポイント

- 中小企業経営力強化設備は、対象となる設備を導入する際、「即時償却」又は「税額控除」の税制優遇が受けられる制度。

- 対象となる設備は「機械装置」「工具」「器具備品」「建物附属設備」「ソフトウェア」。

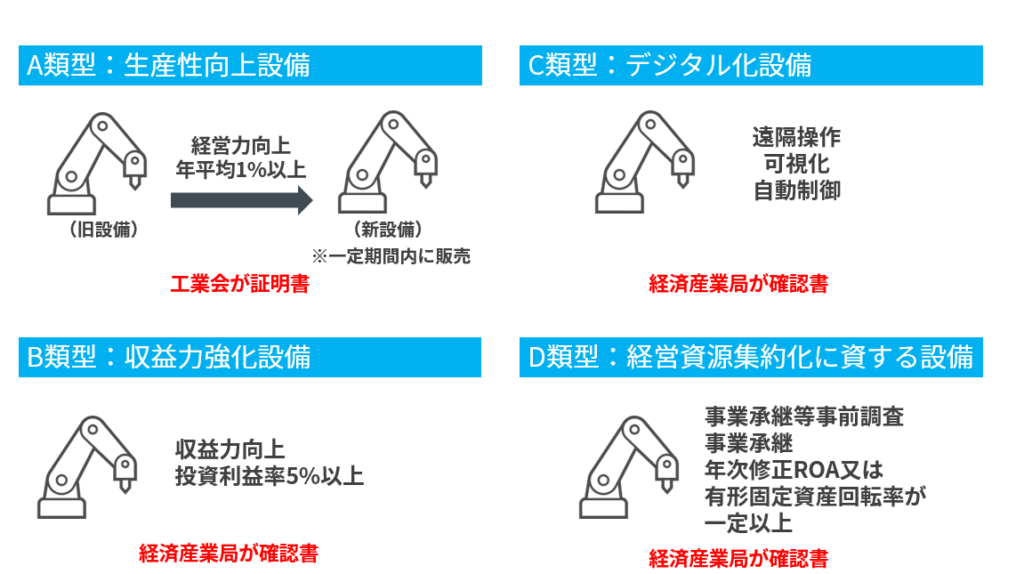

- 設備の性質に応じて、生産性向上設備(A類型)、収益力強化設備(B類型)、デジタル化設備(C類型)、経営資源集約化に資する設備(D類型)の4つの類型があり、それぞれ手続きが異なる。

- 利用するためには「経営力向上計画」の認定を受けることが必要。

中小企業経営強化税制の概要

制度の概要と4つの類型

制度の概要

「中小企業経営強化税制」は、中小企業者が設備投資を行う際に「即時償却」又は「税額控除」の税制優遇を受けることができる制度です。制度を利用するためには、経営力向上計画を作成し、「中小企業等経営強化法」の認定を受ける必要があります。

4つの類型

対象とする設備により、「生産性向上設備(A類型)」「収益力強化設備(B類型)」「デジタル化設備(C類型)」「経営資源集約化に資する設備(D類型)」の4つに分かれています。

生産性向上設備(A類型)

「①一定期間内に販売されたモデル」「②経営力の向上に資するものの指標が旧モデルと比較して年平均1%以上向上している設備」の2つの要件を満たした設備が対象となります。この2つの要件を満たしていることを証明するため、工業会等から証明書を受ける必要があります。

収益力強化設備(B類型)

「年平均の投資利益率が5%以上となることが見込まれる」という要件を満たすことが必要であり、これを示すために各経済産業局からの確認書を取得する必要があります。経済産業局へ提出する前に、必要書類について、公認会計士又は税理士による事前確認が必要となります。

デジタル化設備(C類型)

事業プロセスの①遠隔操作、②可視化、③自動制御化のいずれかを可能にする設備である必要があり、これを示すために各経済産業局からの確認書を取得する必要があります。

経営資源集約化に資する設備(D類型)

経営力向上計画に「事業承継等事前調査に関する事項」が記載されており、経営力向上計画に従って事業承継等を行った後に設備を取得等した上で、年次の修正ROA又は有形固定資産回転率が一定の要件を満たすことが必要であり、これを示すために各経済産業局からの確認書を取得する必要があります。経済産業局へ提出する前に、必要書類について、公認会計士又は税理士による事前確認が必要となります。

利用できる対象者

中小企業経営強化税制を利用できるのは、「中小企業者等」であることと、後述する経営力向上計画の認定を受ける必要があるため、中小企業等経営強化法第2条第6項に定められた「特定事業者等」であることが求められます。

【中小企業者等】

・資本金の額又は出資金の額が1億円以下の法人

・資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人

・常時使用する従業員数が1,000人以下の個人

・協同組合等

※ただし、次の法人は、資本金の額又は出資金の額が1億円以下でも対象とはなりません。

①同一の大規模法人から2分の1以上の出資を受ける法人

②2以上の大規模法人から3分の2以上の出資を受ける法人

③前3事業年度の所得金額の平均額等が15億円を超える法人

【特定事業者等】

経営力向上計画の認定を受けることができる中小企業等経営強化法第2条第6項に定められた「特定事業者等」とは、具体的的には以下の通りです。

| 法人形態 | 業種 | 常時使用する従業員数 |

| 会社又は個人事業主 | 製造業 |

500人以下 |

| 建設業 | ||

| 運輸業 | ||

| その他の業種 | ||

| 卸売業 | 400人以下 | |

| 小売業 | 300人以下 | |

| サービス業 |

法人形態としては、会社又は個人事業主だけでなく、企業組合、協業組合、事業協同組合、事業協同小組合、商工組合、協同組合連合会、その他の特別の法律により設立された組合及びその連合会も対象となります。医業法人、歯科医業法人、社会福祉法人、特定非営利活動法人(NPO)等も対象です。いずれも従業員数2,000人以下である必要があります。

対象となる設備

対象となる設備は「機械装置」「工具」「器具備品」「建物附属設備」「ソフトウェア」であり、それぞれ用途や最低価額が決められています。A類型については「一定期間内に販売されたモデル」の要件があるため、販売開始時期についても定められています。

その他の要件として、「生産等設備を構成するもの」である必要があり、事務用器具備品・本店・寄宿舎等に係る建物附属設備や福利厚生施設は対象となりません。また、国内投資であることや、中古資産・貸付資産でないことも要件となっています。

| 設備の種類 | 用途又は細目 | 最低価額 | 販売開始時期 (A類型のみ) |

| 機械装置 | 全て | 160万円以上 | 10年以内 |

| 工具 | A類型:測定工具及び検査工具 A類型以外:全て |

30万円以上 | 5年以内 |

| 器具備品 | 全て | 30万円以上 | 6年以内 |

| 建物附属設備 | 全て | 60万円以上 | 14年以内 |

| ソフトウェア | A類型:設備の稼働状況等に係る情報収集機能及び分析・指示機能を有するもの A類型以外 |

70万円以上 | 5年以内 |

税制優遇の種類

税制優遇措置として、以下の「即時償却」「税額控除」いずれかを選んで受けることができます。

即時償却

設備投資した全額を、設備を取得した年度の経費として計上することが可能となります。本来であれば、設備を購入した場合、毎年一定額を経費として減価償却を行いますが、初年度に一括で経費として計上することで税制優遇を受けることができます。

税額控除

取得価格の10%(資本金3,000万円〜1億円以下の法人は7%)を、税額の対象から控除することができます。

利用できる期間

2017年4月1日~2023年3月31日までに経営力向上計画の認定を受けることが必要です。

中小企業経営強化税制利用の流れ

導入しようとする設備が、中小企業経営強化税制の対象となるか(対象設備:機械装置、工具、器具備品、建物附属設備、ソフトウェア)を確認した上で、A〜Dのどの類型に該当するかを確認し、各類型に応じて手続きを行います。

各類型の申請方法

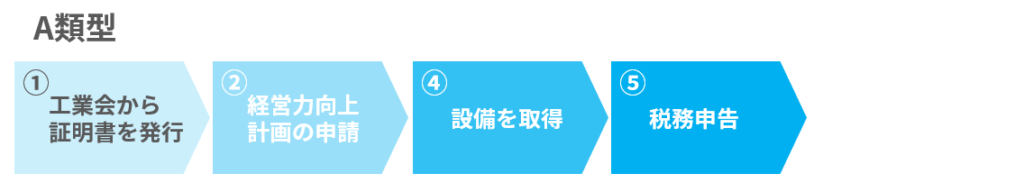

A類型:生産性向上設備

導入する設備について、工業会から「生産性向上設備の要件」を満たししていることの証明書を取得します。その上で、経営力向上計画を申請し、認定を受けた後に、設備を取得し、税務申告時に優遇を受けることができます。

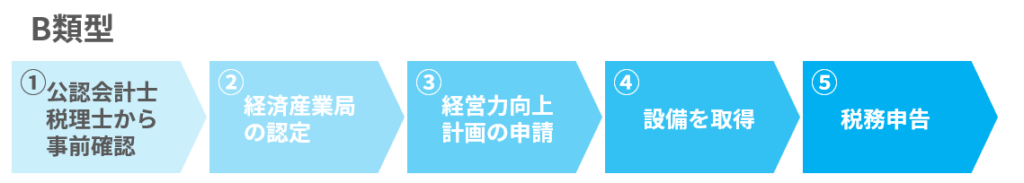

B類型:収益力強化設備

導入する設備の投資計画について、必要な書類を公認会計士又は税理士から事前確認を受けます。事前確認を受けた後に、経済産業局からの認定を受けます。その上で、経営力向上計画を申請し、認定を受けた後に、設備を取得し、税務申告時に優遇を受けることができます。

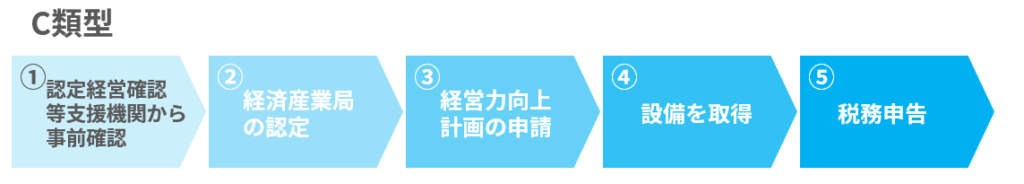

C類型:デジタル化設備

導入する設備の投資計画について、必要な書類を認定経営革新等支援機関から事前確認を受けます。事前確認を受けた後に、経済産業局からの認定を受けます。その上で、経営力向上計画を申請し、認定を受けた後に、設備を取得し、税務申告時に優遇を受けることができます。

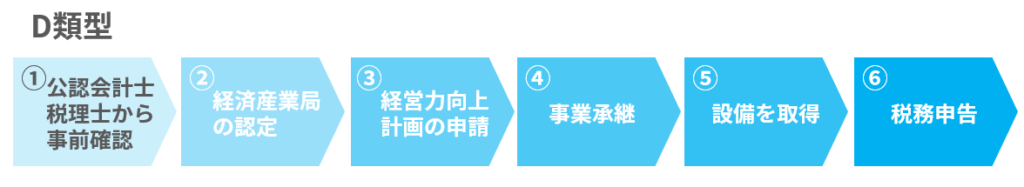

D類型:経営資源集約化に資する設備

導入する設備の投資計画について、必要な書類を公認会計士又は税理士から事前確認を受けます。事前確認を受けた後に、経済産業局からの認定を受けます。その上で、経営力向上計画を申請し、認定を受けた後に、事業承継を行い、設備を取得し、税務申告時に優遇を受けることができます。

経営力向上計画の概要

経営力向上計画とは、「中小企業等経営強化法」に基づき、人材育成、コスト管理等のマネジメントの向上や設備投資など、自社の経営力を向上するために実施する計画を国が認定する制度であり、認定された事業者は、税制や金融の支援等を受けることができます。

「経営力向上計画」を作成するためには、①日本標準産業分類で該当する事業分野を確認し、②事業分野に対応する事業分野別指針を確認した上で、③その事業分野別指針(又は基本方針)を踏まえて策定する必要があります。具体的な内容は、自社の事業概要や、商品・サービスが対象とする顧客・市場の動向、競合の動向・自社の経営状況・経営課題・経営力向上の目標及び指標・具体的な実施内容・設備などの種類・資金調達方法等となっています。

「経営力向上計画」の申請は、各事業分野の主務大臣に申請を行う必要があるため、上記①において日本産業分類における分類を確認した上で、業所管の省庁へ申請する必要があります。事業分野と提出先は、こちらの中小企業庁HPに掲載されている資料において確認できます。

参考となるHP一覧

それぞれの概要や手続きについて、詳細や必要な資料は以下の中小企業庁HPに掲載されていますので、ぜひご参考ください。

■中小企業経営強化税制の概要について

中小企業等経営強化法に基づく支援措置活用の手引き

■経営力向上計画の策定について

経営力向上計画策定の手引き

事業分野別指針及び基本方針

申請書様式類

経営力向上計画プラットフォーム(電子申請を行う場合)

経営強化法による支援

おわりに

今回は、「機械装置」「工具」「器具備品」「建物附属設備」「ソフトウェア」の設備導入の際に活用できる中小企業経営強化税制のポイントを説明しました。100%の即時償却又は10%の税額控除の税制優遇を受けることができる一方、4つの類型に沿った申請手続きに加え、経営力向上計画の認定等が必要であり、事務を進めるには、それなりの手間と知識が必要となります。経営力向上計画を策定する際には、経営革新等支援機関の申請サポートを受けることも可能です。クレジオ・パートナーズにおいても、本制度の利用をサポートすることは可能ですので、お気軽にご相談ください。

クレジオ・パートナーズ株式会社のご紹介代表者 :代表取締役 李 志翔

所在地 :広島市中区紙屋町1丁目1番17号 広島ミッドタウンビル3階

設立 :2018年4月

事業内容:

・M&Aに関するアドバイザリーサービス

・事業承継に関するアドバイザリーサービス

・資本政策、企業再編に関するアドバイザリーサービス 等

URL :https://cregio.jp/

M&A・事業承継について、

お気軽にご相談ください。

おススメ記事Top5

貴社の想定売却価格を

お伝えします

3つの質問項目を答えて頂き、お電話の簡単なヒアリングで、簡易な想定売却価格をお伝えします。

AIではなく、コンサルタント自身が手を動かして試算します。

ご入力頂いた電話番号に24時間以内に

当社担当者からご連絡致します。